دیدگاهتان را بنویسید لغو پاسخ

آموزش فارکس از صفر تا 100

ورود به دنیای فارکس بدون داشتن دانش و آموزش کافی می تواند چالش برانگیز و پرریسک باشد. از این رو، آموزش فارکس از صفر تا صد رایگان یکی از بهترین راه ها برای شروعی مطمئن و موفق در این بازار جهانی است. این نوع آموزش ها به شما کمک می کند تا با اصول پایه ای و مفاهیم اساسی فارکس آشنا شوید و مهارت های لازم برای تحلیل بازار و انجام معاملات را به دست آورید.

در این مقاله، هدف ما ارائه یک دوره کامل و جامع آموزش فارکس از صفر تا صد رایگان است که تمامی جنبه های مهم و اساسی بازار فارکس را پوشش می دهد. از مباحث ابتدایی مانند معرفی بازار فارکس و همچنین اصطلاحات پایه، تا مباحث پیشرفته مانند تحلیل تکنیکال و فاندامنتال، همه در این دوره گنجانده شده اند. آموزش فارکس از صفر تا صد رایگان به شما این امکان را می دهد که بدون نیاز به صرف هزینه های گزاف، به منابع ارزشمند آموزشی دسترسی پیدا کنید و با اعتماد به نفس بیشتری وارد معاملات فارکس شوید.

با مطالعه این مقاله، شما می توانید از یک منبع معتبر و کامل برای آموزش فارکس از صفر تا صد رایگان بهره مند شوید و به تدریج دانش و مهارت های خود را در این زمینه ارتقا دهید. ما به شما کمک می کنیم تا با درک عمیق تری از بازار، استراتژی های موفق تری را پیاده سازی کنید و به یک معامله گر حرفه ای تبدیل شوید. این دوره آموزشی رایگان نه تنها برای مبتدیان، بلکه برای افرادی که می خواهند دانش خود را به روز کنند و مهارت های پیشرفته تری کسب کنند، نیز مناسب است.

بیشتر بخوانید: انواع سفارشات در فارکس

به کانال تلگرام Forexcino بپیوند!

به کانال تلگرام Forexcino بپیوند!

هر روز سیگنالهای رایگان فارکس با دقت بالا در کانال تلگرام Forexcino منتشر میشه. اگر دنبال سود بیشتر و تحلیل دقیقتری هستی، میتونی با پیام دادن به ادمین، عضو کانال VIP ما هم بشی.

- ✅ سیگنال رایگان روزانه با تحلیل تکنیکال

- ✅ سیگنال VIP با دقت بالا و مدیریت ریسک

- ✅ پاسخگویی سریع از طریق تلگرام

به کانال تلگرام Forexcino بپیوند!

به کانال تلگرام Forexcino بپیوند!

هر روز سیگنالهای رایگان فارکس با دقت بالا در کانال تلگرام Forexcino منتشر میشه. اگر دنبال سود بیشتر و تحلیل دقیقتری هستی، میتونی با پیام دادن به ادمین، عضو کانال VIP ما هم بشی.

- ✅ سیگنال رایگان روزانه با تحلیل تکنیکال

- ✅ سیگنال VIP با دقت بالا و مدیریت ریسک

- ✅ پاسخگویی سریع از طریق تلگرام

تاریخچه بازار فارکس

بازار فارکس مخفف شده دو کلمه foreign exchange به معنای بازار تبادل ارزهای خارجی است. در ابتدا تاریخچهای از بازار فارکس را با هم بررسی میکنیم تا دلیل به وجود آمدن این بازار را متوجه شویم و بتوانیم بهتر بازار فارکس را درک کنیم. در سالهای پایانی منتهی به جنگ جهانی دوم حوالی سال ۱۹۴۶ به خاطر ناپایداری به وجود آمده در اقتصاد دنیا ناشی از جنگ جهانی قدرتهای بزرگ دنیا انگلستان امریکا و فرانسه گرد هم آمدند و در قراردادی موسوم به برتون وودز تصمیم گرفتند تا برای بهبود بخشیدن به شرایط آشفته اقتصادی در جهان ساختار جدیدی را به وجود بیاورند.

طبق توافقات انجام شده بین قدرتهای بزرگ تصمیم بر آن شد که ارزی را به عنوان ارز ثابت در نظر بگیرند تا بقیه ارزها بر پایه این ارز ارزش گذاری شوند از آنجایی که کشور امریکا به خاطر قرارگرفتن در موقعیت جغرافیایی و دور بودن از جنگ جهانی دوم کمترین میزان آسیب را دیده بود تصمیم برآن شد که دلار امریکا به عنوان ارز ثابت قرار بگیرد وهمچنین برای ارزش گذاری دلار آمریکا این ارز را در مقابل طلا قراردادند و از آن به بعد ارزش دلار آمریکا با ارزش طلا مشخص میشد دلیل این کار این بود که درآن بازه زمانی کشور امریکا بیشترین ذخایر طلای دنیا را در اختیار داشت بر این اساس ارزش هر35 دلار امریکا برابر شد با یک انس از طلا به این ترتیب کشورها موظف شدند که تمامی تبادلات مالی خود را با دلار امریکا انجام دهند این آغازی بر تبدیل شدن دلار به قوی ترین ارز دنیا .

بر اساس این قرارداد ارزها تنها مجاز شدند تا نوساناتی را در محدوده مثبت یا منفی 1 درصد ازنرخ برابری داشته باشند. در سال 1971 با بالا رفتن هزینههای دولت امریکا رفته رفته ذخایر طلای امریکا شروع به کم شدن کرد و این امر باعث شد دیگر پشتوانه مورد نیاز برای شناوری دلار آمریکا وجود نداشته باشد به همین دلیل در این سال که ریچارد نیکسون رئیس جمهور وقت آمریکا بود تصمیم گرفت تا قرارداد برتون وودزرا لغو کند. درفاصله سال 1971 تا سال 1973 چندین قرارداد دیگر بین قدرت های قبلی و قدرت های تازه بوجود آمده منعقد شد اما تمامی آنها با شکست روبرو شد. در واقع سال 1973 آغازی بود برای به وجود آمدن بازار فارکس به شکل امروزی در بازار تازه به وجود آمده دیگر هیچ محدودیتی برای شناوری و نوسانات قیمت وجود نداشت.

به تدریج با پیشرفت تکنولوژی و به وجود آمدن سیستمهای کامپیوتری و بعدها در آینده با به وجود آمدن اینترنت فضای بازار فارکس به کلی تغییر کرد و خود را تبدیل به یکی از شناورترین و پر پتانسیلترین بازارهای مالی دنیا کرد. بازاری که طبق اخرین برآوردهای بانک بین المللی پول روزانه معادل 8 تریلیون دلار از تبادلات پولی دنیا را در خود جای داده است یعنی اقیانوسی از پول که هر ذهن پویایی را برای حضور در این بازار وسوسه میکند.

بیشتر بخوانید: بهترین بروکر فارکس

فارکس مناسب چه افرادی است و چه کسانی میتوانند وارد این بازار شوند؟

برای حضور و فعالیت در بازار فارکس هیچ محدودیت خاصی از نظر سن، شغل یا شرایط فردی وجود ندارد. هر کسی با هر سن و شغلی، از دانشجو و کاسب گرفته تا کارمند و بازنشسته، میتواند با یادگیری اصول این بازار، به عنوان یک فعالیت اقتصادی کنار شغل اصلی خود وارد فارکس شود.

به همین سبب، آشنایی با مفاهیم مهمی چون تحلیل بنیادی، درک ساختار امواج الیوت و مهارت در پرایس اکشن میتواند شانس موفقیت افراد را افزایش دهد. همچنین، داشتن دیدگاه صحیح در زمینه سرمایهگذاری و مهارت درانتخاب بروکر، از عوامل مهمی است که مسیر پیشرفت را هموار میکند.

برای شروع فعالیت در فارکس، به چند ابزار و شرایط ابتدایی نیاز دارید:

سیستم کامپیوتری: اولین نیاز شما داشتن یک سیستم کامپیوتری است. نیازی نیست سیستم پیچیده یا گرانقیمتی تهیه کنید؛ حتی با حداقل امکانات میتوانید شروع کنید. توصیه میشود به جای استفاده از گوشی موبایل، از کامپیوتر برای معاملات استفاده کنید. تجربه ثابت کرده که اغلب معامله گران حرفهای از نرم افزارهای تحلیلی در رایانههای شخصی استفاده می کنند تا بتوانند با دقت بیشتری بازار را رصد کنند.

اینترنت: در شروع کار نیازی به اینترنت بسیار پرسرعت ندارید، اما با پیشرفت و افزایش نوع معاملات، احتمالاً به اینترنت سریعتر نیاز پیدا خواهید کرد. زیرا تحلیل همزمان چند نمودار یا استفاده از منابع آموزشی نیازمند اتصال پایدار اینترنت است،. خصوصاً در شرایطی که بازار نوسانات شدیدی داشته یا احتمال بروز کال مارجین وجود دارد.

سرمایه اولیه: بروکرها گزینههای متنوعی برای افتتاح حساب با حداقل سرمایه ارائه میدهند؛ بنابراین میتوانید با مبالغ کم وارد بازار شده و شروع به معامله کنید. بسیاری از بروکرها برای جذب کاربران جدید، حسابهای آزمایشی و امکانات تحلیلی را برای معامله در فارکس ارائه میدهند تا افراد بدون ریسک مالی اولیه بتوانند مهارت خود را ارتقا دهند.

آموزش فارکس را از کجا شروع کنیم ؟

سوالی که در این جا مطرح می شود اینست که به عنوان یک شخص تازه کار آموزش فارکس را از کجا شروع کنیم ؟ و یا اینکه چگونه در بازار جهانی فارکس معامله کنیم؟ در جواب باید بگوییم که شما می توانید کامل ترین آموزش فارکس forex را در همین سایت یا اینکه در سایت های مشابه به دست آورید. آموزش های مورد نظر در اختیار شما قرار دارد مانند یوتیوب هم آموزش فارکس به صورت نوشتاری و در قالب مقاله های مختلف اینکه کدام یک از این آموزش ها برای شما بهتر است کاملا بستگی به نظر و سلیقه شخصی شما دارد . مهمترین موضوع یادگیری شماست چه این آموزش فارکس به صورت نوشتاری باشد و چه آموزش ویدیویی فارکس باشد.

آموزش فارکس از مبتدی تا پیشرفته به شما این امکان را می دهد که با اصول اولیه بازار فارکس آشنا شوید و به تدریج مهارت های پیچیده تری را به دست آورید. این نوع آموزش به شما کمک می کند تا پایه های محکمی برای معاملات خود بسازید و از طرفی دیگر با اعتماد به نفس بیشتری در بازار فعالیت کنید. از یادگیری مفاهیم ابتدایی مانند جفت ارزهای اصلی و نحوه انجام معاملات گرفته تا تحلیل تکنیکال و فاندامنتال، آموزش فارکس از مبتدی تا پیشرفته تمام جنبه های لازم برای تبدیل شدن به یک معامله گر موفق را پوشش می دهد. در این مسیر، شما با انواع مختلف نمودارها، اندیکاتورها و ابزارهای تحلیلی آشنا می شوید که به شما کمک می کنند تا بتوانید حرکات بازار را با دقت بیشتری پیش بینی نمایید.

در ادامه مسیر آموزش فارکس از مبتدی تا پیشرفته، شما با استراتژی های معاملاتی موثر، مدیریت ریسک و روانشناسی معامله گری آشنا خواهید شد. این مراحل آموزشی به شما کمک می کنند تا توانایی تحلیل بازار را بهبود بخشیده و تصمیمات بهتری در معاملات خود بگیرید. آموزش مدیریت ریسک به شما نشان می دهد که چگونه می توانید سرمایه خود را حفظ کرده و از ضررهای بزرگ جلوگیری کنید. همچنین، با یادگیری روانشناسی معاملات، شما می توانید احساسات خود را در بازار کنترل کرده و به یک معامله گر منطقی و استراتژیک تبدیل شوید. با استفاده از این آموزش ها، شما می توانید به یک معامله گر حرفه ای تبدیل شوید و در بازار فارکس با اطمینان و دانش کافی به فعالیت بپردازید. این نوع آموزش ها به شما این امکان را می دهند که از فرصت های بازار به بهترین نحو استفاده کنید و به موفقیت های بیشتری دست یابید.

بیشتر بخوانید: الگوی ستاره دنباله دار

بروکر چیست؟

بروکر یا کارگزار، واسطهای است که ارتباط شما با بازار فارکس را برقرار میکند. بدون وجود بروکر، نمیتوانید معاملات خود را انجام دهید. بروکرها در ازای خدماتشان، کمیسیون یا اسپرد دریافت میکنند.

حساب دمو چیست؟

حساب دمو، حسابی آزمایشی است که با پول غیرواقعی به شما امکان میدهد بازار واقعی را تجربه کنید. این حساب به شما کمک میکند تا با تمرین و انجام معاملات شبیهسازی شده، مهارت لازم برای ورود به معاملات واقعی را کسب کنید.

مراحل شروع یادگیری فارکس

1. آموزش مفاهیم پایه و یادگیری اصطلاحات مهم بازار فارکس

2. یادگیری تحلیل تکنیکال برای بررسی و تحلیل شرایط قیمتها

3. یادگیری تحلیل فاندامنتال برای درک بهتر عوامل اقتصادی تأثیرگذار بر قیمتها

4. آموزش مدیریت سرمایه و روانشناسی بازار که از مهمترین موارد در موفقیت شماست

5. تمرین آموختهها در حساب دمو تا به تسلط کافی برسید.

اشتباهات رایج تازهکاران بازار فارکس

متأسفانه افراد تازهکار در این بازار معمولاً اشتباهاتی مرتکب میشوند که گاهی غیرقابل جبران است. در ادامه به چند مورد از این اشتباهات اشاره میکنیم:

استفاده نادرست از لوریج (اهرم)

لوریج مانند یک چاقوی دو لبه است. استفاده نادرست از آن میتواند منجر به ضررهای سنگین شود. تازهکاران معمولاً نمیدانند چه مقدار لوریج مناسب است؛ معمولاً لوریج 1 به 100 به عنوان معقول در نظر گرفته میشود.

تکیه بر دریافت سیگنال بدون درک بازار

دریافت سیگنال از دیگران به تنهایی کافی نیست. بدون درک درست از بازار، حتی بهترین سیگنالها هم میتوانند باعث ضرر شوند.

نداشتن استراتژی شخصی

نداشتن برنامه و استراتژی معاملاتی مشخص یکی از دلایل اصلی شکست در فارکس است و میتواند عواقب جدی برای تازهکاران داشته باشد.

مفاهیم اصلی بازار فارکس

اکنون که با تاریخچه بازار فارکس آشنا شدهاید برای ورود به این مارکت بزرگ نیاز به دانستن و یاد گرفتن یک سری از مفاهیم اولیه را دارید دانستن این موارد برای فعالیت در این بازار بسیار مهم و ضروریست در واقع اگر شما قصد قدم گذاشتن به هر تجارتی را داشته باشید یکی از ابتداییترین مسائل دانستن زیرساختها و مفاهیم آن تجارت است مانند پیپ، لوریج، لات و دیگر اصطلاحات موجود در بازار فارکس که اصولا در آموزش هایی که به عنوان کامل ترین آموزش فارکس forex موجود است از همین مراحل شروع به آموزش فارکس به مخاطبان خود می کند.

ساعت کار بازار فارکس

بازار فارکس به صورت 24 ساعته در 5 روز هفته از روز دوشنبه تا روز جمعه بدون توقف و تعطیلی مشغول فعالیت است تنها در صورتی بازار تعطیل خواهد بود که بانک های مهم آن حوزه تعطیل باشند که شما برای دانستن تعطیلی بانک ها میتواند از قسمت تقویم اقتصادی در سایت اخبار فارکس فکتوری استفاده بکنید .

ساعت باز شدن بازار فارکس به وقت ایران

بازار فارکس از ساعت 1:30 نیمه شب روز دوشنبه به وقت ایران فعالیت خود را آغاز میکند این فعالیت به صورت پیوسته تا بسته شدن آخرین بانک در کشور امریکا در نیمه شب روز شنبه ساعت 1:30 دقیقه ادامه دارد. درواقعه 5 روز هفته در بازار فارکس به 5 بازه 24 ساعته تقسیم میشود که به خاطر پیوستگی بازار در حوزه های زمانی مختلف ما شاهد تعطیلی بین بازهای زمانی نخواهیم بود .

به این نکته توجه کنید که با تغییر رسمی ساعت ایران و همینطور تغییر ساعت در دنیا این بازه زمانی 1 ساعت تغییر میکند .

سشن های معاملاتی در بازار فارکس

سشن های معاملاتی فارکس به معنی بازهای زمانی مختلف از لحاظ جغرافیایی می باشند . این در این تقسیم بندی 4 بازه زمانی مهم وجود دارد .

این بازها به ترتیب بازگشایی عبارت خواهند بود از :

سشن اقیانوسه شامل کشورهایی مانند استرالیا و نیوزلند و…..

سشن آسیا شامل کشورهایی نظیر ژاپن و چین و سنگاپور و کلیه کشورهای قاره آسیا در خاوردور و خاور میانه

سشن اروپا شامل کشورهایی نظیر انگلستان و آلمان و فرانسه و تمامی کشورهای حوزه یورو

سشن امریکا شامل ایالت های مهم واشنگتن و نیویورک و دیگر ایالت های مهم امریکا

در بین سشن ها درهر سشنی تعدادی از شهرها از اهمیت بیشتری از لحاظ بازه زمانی و نقدینگی وجود دارند سشن اقیانوسه سیدنی سشن آسیا توکیو سشن اروپا لندن و فرانکفورت سشن امریکا نیویورک که در بین افرادی که در بازار فارکس مشغول به فعالیت هستند این سشن ها از محبوبیت بیشتر برخوردار هستند.

دریافت سیگنال فارکس:

به مجموعه تحلیل ها و پیشنهاداتی که تحلیلگران طبق تجربه و دانش خود کسب کرده و در اختیار دیگران قرار می دهند تا بتوانند با استفاده از آنها بهترین و پرسودترین معاملات خود را انجام دهند؛ سیگنال فارکس گفته می شود. درواقع سیگنال فارکس به شما میگوید که در چه زمانی و در کدام جفت ارز، معامله خرید یا فروش انجام دهید. این پیشنهادها معمولاً بر اساس تحلیلهای فنی، فاندامنتال یا ترکیبی از هر دو ارائه میشوند.

خواندن نمادها در بازار فارکس :

همانطور که گفتیم بازار فارکس فضایی برای تبادل ارزهای خارجی می باشد پس پایه اصلی بازار بوسیله ارزهای مختلف تشکیل میشود که اصطلاحا به آنها فیات نیز میگویند .

ارزها در بازار فارکس هرکدام دارای نماد خاصی هستند در اینجا به شما میگوییم که چگونه میتوانید معنی هر نماد را در مارکت به راحتی بخوانید .

هر نماد در بازار فارکس از سه حرف تشکیل شده است که دو حرف ابتدایی نشان دهنده کشور مربوط به آن ارز و حرف سوم نشان دهنده ارز مربوط به آن کشور است .

به عنوان مثال نماد USD با توجه به توضیح بالا دو حرف US نشان دهنده کشور است که در اینجا میشود UNITED STATES همان کشور امریکا و حرف سوم D نشان دهنده ارز این کشور یعنی دلار است .

به همین سادگی میتوانید هر نمادی را بخوانید و متوجه بشوید که آن نماد مربوط به کدام و کشور است .البته در این میان استثناعاتی نیز وجود دارد مانند EUR که نشان دهنده حوزه اتحادیه اروپا میباشد و مربوط به کشور خاصی نیست .

جفت ارزها PAIRS :

جفت ارزها در واقع همان کدهای سویفتی هستند که برای جا به جایی پول طی قراردادهای بانکی مشخص شده اند و قابل تغییر هم نیستند در واقع جفت ارزها ازکنار هم گذاشتن یک ارز در برابر ارز دیگر بوجود می آیند . ترتیب قرار گیری ارزها در کنارهم و تبدیل شدن آنها به جفت ارز از اولین روز طوری برنامه ریزی شده است که در اثر این قرار گیری در کنار یکدیگر عدد بدست آمده کمتر از 1 نباشد . برای این کار ارز قدرتمندتر را در قسمت اول به عنوان ارز پایه و ارز کم ارزش تر را در قسمت دوم به عنوان ارز متغییر در نظر گرفتند که ما آنها را به نام جفت ارز میشناسیم .

جفت ارزهای اصلی MAJOR PAIRS :

جفت ارزهای اصلی شامل نمادهایی هستند که سمت آنها دلار و در سمت دیگر یک فیات مهم قرارگرفته باشد جفت ارزهای اصلی در زیر آمده است

EURUSD

GBPUSD

AUDUSD

NZDUSD

USDCHF

USDJPY

USDCAD

جفت ارزهای فرعی CROSS PAIRS :

شامل تمامیه جفت ارزهایی میشود که در هیچ سمتی از آنها USD به عنوان یکی از ارزها قرار نگرفته است که شامل تعداد زیادی از نمادها می باشد که در اینجا به تعدادی از آنها اشاره میکنیم

GBPJPY

EURGBP

GBPCAD

………

نرخ برابری جفت ارزها :

به عدد حاصل از قرار گیری دو ارز در کنار یکدیگر نرخ برابری میگوییم که این عدد با توجه به جفت ارز و اینکه چه ارزی به عنوان ارز پایه قرار بگیرد میتواند از یک رقم اعشار تا چهار رقم اعشار متغییر باشد .

غیر از ارزهایی که یک سمت آنها ارز JPY یا همان ین ژاپن است فلزات گرانبها و شاخص ها بقیه جفت ارزها دارای چهار رقم اعشار می باشند که در برخی از بروکرها این رقم به پنچ نیز افزایش پیدا میکند.

همانطور که پیشتر گفتیم تمامی مبادلات بر اساس ارز پایه انجام میشود نرخ برابری نیز متاثر از ارز پایه است این به این معنی نیست که ارز متغییر تاثیر گذاری ندارد .

با ارزشمند تر شدن ارز پایه نرخ برابری افزایش پیدا کرده و با کم شدن از ارزش ارز پایه نرخ برابری نیز پایین خواهد آمد .

PIP در فارکس چیست ؟

کلمه پیپ مخفف Price Interest Point است در واقع پیپ کوچکترین واحد حرکتی در بازار فارکس است که تمامی محاسبات سود و زیان و بازه های حرکتی بر اساس آن محاسبه میشود .

عدد تغییرات پیپ در هر نرخ برابری متفاوت است :

برای نرخ های برابری با چهار رقم اعشار عدد اخر را پیپ در نظر میگیرند.

برای نرخ های برابری با سه رقم اعشار عدد دوم بعد از اعشار را به عنوان پیپ در نظر میکیرند .

برای نرخ های برابری با دو رقم اعشار عدد اول بعد از اعشار را به عنوان پیپ در نظر میگیرند .

به عنوان مثال :

فرض کنید عدد نرخ برابری EURUSD برابر با عدد 1.0562 باشد در اینجا عدد اخر یعنی عدد 2 در واقع مبدا شمارش ما برای فهمیدن میزان حرکت خواهد بود حال اگر این عدد به 1.0569 تغییر کند اگر عدد 9 را از عدد 2 کسر کنیم متوجه میشویم که نرخ برابری این نماد 7 پیپ به سمت بالا حرکت کرده است .

لوریج درفارکس چیست؟

لوریج یا اهرم یکی از امکانات جذابی است که بروکرها در اختیار مشتریان خود قرار میدهند. در واقع میتوانیم اینگونه بگوییم که لوریج به شما این امکان را میدهد که چندین برابر موجودی اولیه خود توانایی معامله داشته باشد. دلیل این امر این است که که شما به عنوان معاملهگران و فعالین خرد در بازار فارکس از سرمایههای کوچکی به نسبت بانکها و موسسات و صندوقهای بزرگ برخوردار هستید

لات در فارکس چیست ؟

تا اینجای کار متوجه شدید که شما برای انجام معاملات در بازار فارکس نیازمند به داشتن لوریج هستید حال باید بدانید که شما در بازار فارکس این توانایی را دارید که با بخشی یا تمامی اعتبار خود وارد یک معامله شوید بنابراین نیاز به ابزاری دارید تا بتوانید با استفاده از آن مشخص کنید که چه میزان از اعتبار خود را میخواهید درگیر یک پوزیشن کنید .

این ابزار LOT نام دارد که با استفاده از آن به راحتی میتوانید این مهم را انجام دهید .

در بازار فارکس هر 1LOT در حساب های استاندارد و بالاتر برابر است با 100000 هزار واحد از یک ارز پایه بدون در نظر گرفتن لوریج انتخابی شما این به این معناست که شما چه یک حساب با لوریج 1 به 100 داشته باشید چه یک حساب با لوریچ 1 به 200 یا بیشتر در هر صورت 1LOT برابر با 100000 واحد است اجازه دهید با یک مثال این موضوع را برای شما روشن کنیم:

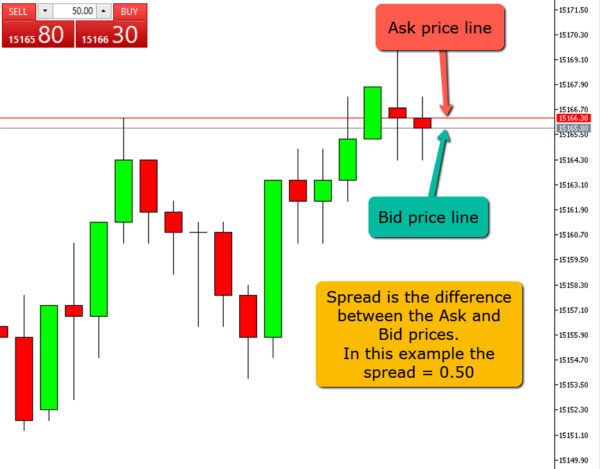

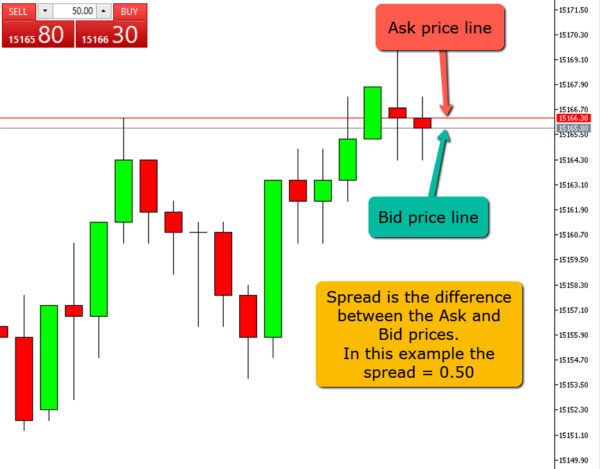

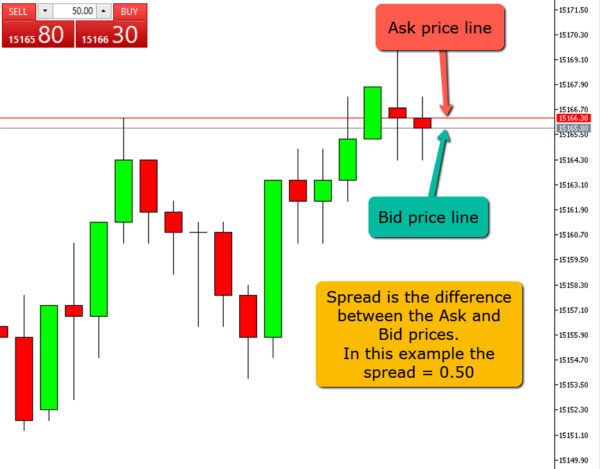

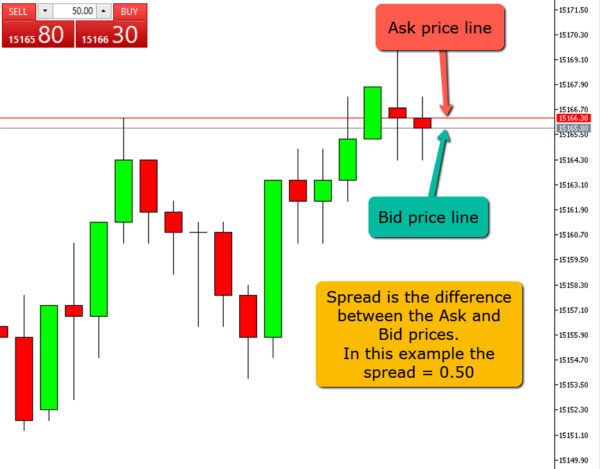

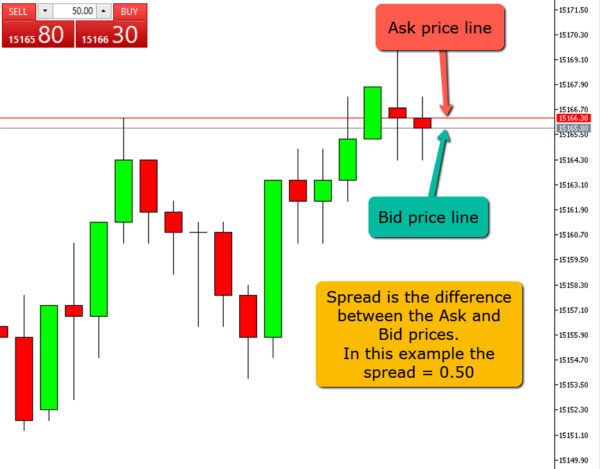

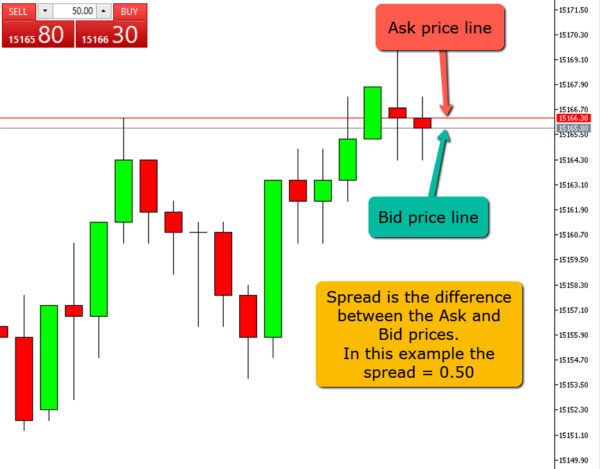

ASK و BID چیست؟

چیزی که مشخص است این است که در تمامی تبادلات که با پول سرو کار دارد از گذشته های خیلی دور تا به امروز همیشه دو پارمتر حیاتی وجود دارد قیمت خرید که توسط خریدار ارائه میشود و قیمت فروش که توسط فروشنده ارائه میشود در واقع این موضوع بیانگر همان عرضه و تقاضا در بازار است .

بازار فارکس نیزهمانند دیگر بازارها شما دو قیمت برای انجام تبادلات مالی در اختیار دارید قیمت خرید ask و قیمت فروش bid در نمودارها و جداول قیمتی که در بازار فارکس تحت اختیار شما هستند این دوقیمت درج میشوند .

این قیمت ها توسط بروکرهایی که به بازار فارکس وصل هستند تحت اختیار شما قرار میگیرند .

این نکته را توجه کنید نمودارهای قیمتی با توجه به قیمت bid یا همان قیمت فروش طراحی میشوند و در حالت پیشفرض بروی نمودارها شما تنها قادر به دیدن قییمت bid هستید و برای دیدن قیمت ask باید تنظیمات مربوط به آنها را انجام بدهید .

- Ask چیست ؟

Ask قیمتی که برای ورود به معامله خرید توسط بروکر در نظر گرفته میشود درصورتی که شما قصد خرید نمادی را داشته باشید این قیمت برای شما لحاظ میشود .

- Bid چیست ؟

Bid قیمتی است که برای ورود به معامله فروش توسط بروکر در نظر گرفته میشود در صورتی که شما قصد فروش نمادی را داشته باشید این قیمت برای شما لحاظ میشود .

به این نکته توجه کنید همیشه قیمت ask از قیمت bid بیشتر است.

اسپرد در فارکس چیست؟

در قسمت قبلی به این نکته اشاره کردیم که همیشه قیمت ask از قیمت bid بیشتر است پس همیشه تفاوتی بین این دو قیمت وجود دارد . در فارکس به این تفاوت اسپرد (spread) میگوییم .

در واقع سود بروکر شما در دریافت این تفاوت است حال هر چه میزان لات سایز شما بیشتر باشد عدد دلاری بیشتری را به بروکر بابت این فاصله خواهیم داد.

این عدد ثابت نیست و در اکثر بروکرها به صورت شناور است و دائما در حال تغییر است این پارامتر به عنوان مهمترین مزیت رقابتی بروکرها در نظر گرفته میشود هر چه میزان دریافت اسپرد توسط یک بروکر کمتر باشد میتواند مشتریان بیشتری را به سمت جذب کند .

مارجین در فارکس چیست ؟

همان موجودی اولیه که شما برای انجام معاملات در حساب خود شارژ میکنید را میتوانیم مارجین در نظر بگیرم در واقع تا زمانی که شما اقدام به باز کردن پوزیشنی نکنید عدد بالانس شما با مارجین یکی خواهد بود اما به محض ورود به یک پوزیشن معاملاتی همه چیز تغییر خواهد کرد .

استاپ اوت در فارکس چیست؟

تلخ ترین اتفاقی است که برای هر تریدری در بازار فارکس رخ میدهد که برای عده ای هیچ گاه تبدیل به تجربه نخواهد شد و به صورت مداوم در حال تجربه کردن این اتفاق تلخ هستند .

در واقع استاپ اوت شدن به معنی صفر شدن حساب معاملاتی شما و از بین رفتن هر آنچه که برای آن زحمت کشیده بودید است .گاهی این اتفاق در کسری از ثانیه برای بعضی ها رخ میدهد و گاهی در درازای یک مدت زمان معین که در هر دو صورت این اتفاق تجربه دردناکی خواهد بود اما شما با درس گرفتن از آن میتوانید آن را به درس عبرتی برای آینده خود تبدیل کرده و با رعایت دقیق مفاهیم مدیریت سرمایه در آینده دیگر شاهد چنین اتفاقی نباشید.

Stop loss در فارکس:

در بازار فارکس، استاپ لاس یا حد ضرر یک مفهوم مهم است که توسط معاملگران استفاده میشود. این مفهوم به یک حداکثر قیمت تعیین شده اشاره دارد که معاملگران میپذیرد تا در صورتی که قیمت به آن برسد، معامله را ببندد و ضرر را محدود کند. استفاده از استاپ لاس از معاملگران در تصمیمگیریهای مالی در بازار فارکس برای کاهش ریسک استفاده میشود. در صورتی که قیمت به حد ضرر برسد، معامله به صورت خودکار بسته میشود تا جلوی ضررهای بیشتر گرفته شود.

Close:

قیمت بسته شدن کندل در بازار فارکس به عنوان “کلوز” شناخته میشود. کندلها یا شمعها در نمودارهای فارکس نمایانگر رفتار قیمت در یک بازهی زمانی مشخص هستند، و وقتی این بازه به پایان میرسد، قیمت نهایی اعلام شده و به آن “کلوز” میگویند. در واقع، کلوز نشاندهنده قیمت آخرین معاملهای است که در آن بازه زمانی انجام شده و نقطهای است که معاملگران و سرمایهگذاران برای تحلیل بازار از آن استفاده میکنند. اطلاع از قیمت کلوز برای تحلیل و پیشبینی جهت حرکتهای آیندهی بازار و تصمیمگیریهای معاملاتی از اهمیت بالایی برخوردار است.

EQUITY:

اکویتی” در بازار فارکس یعنی ارزش کلی از همه معاملاتی که یک معاملگر انجام داده، از جمله معاملات باز و بسته شده. به اصطلاح، این مبلغ نشون میده که معاملگر در حال حاضر چقدر پول داره که میتونه برای معاملات جدید استفاده کنه. از این ارزش برای اندازهگیری وضعیت مالی خود و مدیریت ریسک استفاده میشه. به طور مثال، اگه اکویتی منفی شد، به این معنیه که ممکنه معاملگر بیشتر از میزان سرمایهاش معامله کرده و در معرض خطر قرار گرفته. از طرف دیگه، اکویتی مثبت به معاملگر اطمینان میده که میتونه به سرمایه خود ادامه بده و معاملات بیشتری انجام بده.

Order price:

Order price در بازار فارکس به قیمتی اشاره داره که معاملهگر برای باز کردن یک معامله مشخص میکنه. به عبارت سادهتر، این قیمت نقطهای است که معاملهگر تصمیم میگیره معامله را شروع کنه. به عنوان مثال، اگر معاملهگر فکر کنه که قیمت ارز به بالا میره و میخواد یک معامله خرید باز کنه، order price میتونه قیمتی باشه که در حال حاضر در بازار وجود داره، یا ممکنه بخواد منتظر بمونه تا قیمت به یک نقطه خاص دلخواه برسه و بعداً معامله را شروع کنه. به طور کلی، order price اهمیت داره چون تعیین میکنه معاملهگر چه زمانی و با چه قیمتی میخواد وارد بازار بشه.

خط روند:

خط روند یا Trendline در بازارهای مالی یک اصطلاح است که به خطی اشاره دارد که توسط نقاط متعددی از قیمتها رسم میشود و اغلب به منظور شناسایی جهت حرکت قیمت استفاده میشود. این خطوط معمولاً از طریق اتصال قیمتهای قله ها یا حفره ها متوالی که در طول یک مدت زمان مشخص مشاهده شدهاند، رسم میشوند. هدف اصلی این خطوط، نشان دادن جهت عمدهٔ حرکت قیمت است؛ یعنی آیا بازار در حال صعود، نزول یا حتی تغییر جهت است. تحلیلهای فنی معمولاً از خطوط روند برای پیشبینی رفتارهای آینده قیمت استفاده میکنند.

Trend:

اصطلاح ” trend” در بازارهای مالی به تغییر جهت حرکت قیمتها میپردازد. به طور معمول، این تغییرات پس از یک مدت زمانی از حرکت مداوم به وقوع میپیوندند. ممکن است این تغییرات به صورت کوچک و موقت یا بزرگتر و دائمی باشند. به عبارت سادهتر، وقتی قیمتها از مسیر اصلیشان کوچکتر یا بزرگتر شوند، به این اصطلاح اشاره داریم. این تغییرات در ترندها مهم هستند، زیرا میتوانند نشاندهنده شروع یک روند جدید در بازار باشند.

مقایسه باینری آپشن و فارکس:

بازار فارکس و بازار باینری آپشن هر دو به عنوان بازارهای مالی محبوب شناخته میشوند، اما دارای تفاوتهای مهمی هستند.

فارکس: در بازار فارکس، معاملگران ارزهای مختلف را تجارت میدهند و سعی میکنند از تغییرات قیمت آنها سود ببرند. این بازار ۲۴ ساعته فعال است و بازه زمانی برای معاملات تعیین نشده است.

باینری آپشن: در بازار باینری آپشن، تاجران برای پیشبینی آیا قیمت یک دارایی (مثل ارز، سهام یا کالا) در زمانی مشخص به بالا یا پایین خواهد رفت، معامله میکنند. در این بازار، سود و ضرر به صورت ثابت مشخص میشود و تاجر باید به درستی پیشبینی کند که قیمت به کجا میرود..

اختلاف اصلی بین این دو بازار در نحوهی معامله و پرداخت سود و ضرر است. در حالی که در بازار فارکس تاجران معاملات را با استفاده از خرید و فروش مستقیم ارزها انجام میدهند، در بازار باینری آپشن، معاملهگران فقط پیشبینی میکنند که قیمت بالا یا پایین خواهد رفت و سپس بازی راه میاندازند.

اهمیت به روز ماندن در اخبار فارکس:

در بازار فارکس، بهروز بودن با اخبار و رویدادهای مرتبط با اقتصاد و سیاستهای کشورها و مناطق مختلف، اهمیت بسیاری دارد. این اخبار میتوانند تأثیر زیادی بر روند قیمتها و تغییرات در بازار داشته باشند. برای مثال، اعلام شاخصهای اقتصادی مثل نرخ بیکاری، تولید صنعتی، رشد اقتصادی و … میتواند به تصمیمگیریها و استراتژیهای معاملاتی تأثیر بسزایی بگذارد. همچنین، اعلام اخبار سیاسی، اقتصادی و جهانی میتواند نوسانات بزرگی در بازار فارکس ایجاد کند. بنابراین، داشتن دسترسی به اخبار بهروز و توانایی تجزیه و تحلیل آنها میتواند به معاملهگران کمک زیادی کند تا تصمیمات بهتری دربارهی معاملات خود بگیرند و ریسکهای احتمالی را کاهش دهند.

کارنامه معاملاتی:

کارنامه معاملاتی یا نامه اعمال تریدر در ارتباط با بازار فارکس، به یک سند یا گزارش اطلاعاتی اشاره دارد که نشان دهنده فعالیتها و عملکرد یک تاجر یا معاملهگر در بازار میباشد. این گزارش شامل جزئیاتی از معاملات انجام شده توسط معاملگر است، از جمله زمان و قیمت ورود به معاملات، اندازه معاملات، سود یا زیان حاصل از آنها و سایر جزئیات مربوط به معاملات است. کارنامه معاملاتی به معاملگران کمک میکند تا عملکرد خود را ارزیابی کنند، الگوهای معاملاتی خود را تجزیه و تحلیل کنند و از تجربیات خود برای بهبود عملکرد آیندهشان استفاده کنند.

معاملات بیش از حد در بازار فارکس:

معاملات بیش از حد در بازار فارکس ممکن است باعث افزایش ریسک و زیانهای بیشتر شود. وقوع این امر معمولاً به اندازهگیری درست و مدیریت مناسب ریسک برنمیگردد. وقتی که یک معاملگر به طور زیادی و بیرویه معامله میکند و موقعیتهای بیشتری را در بازار ایجاد میکند، این ممکن است به تصمیمگیریهای نادرست و اشتباهات منجر شود. علاوه بر این، این نوع از معاملات میتواند به بیثباتی مالی منجر شود و باعث افزایش استرس و فشار روانی برای معاملگر شود. بنابراین، مدیریت مناسب ریسک، توانایی کنترل انگیزههای احساسی و تعیین یک برنامه معقول و متعادل برای معاملات، از اهمیت بالایی برخوردار است تا معاملگربتواند موفقیت و پایداری در بازار فارکس را به دست آورد

شاخص Pmi

شاخص PMI یا Purchasing Managers’ Index یکی از مهمترین شاخصهای اقتصادی است که نشاندهنده فعالیت صنعتی یک کشور یا منطقه است. این شاخص با تجمیع دادههایی از مدیران خرید شرکتها، دربارهی فعالیت تولید، سفارشات، و اشتغال در بخش صنعت، اطلاعاتی مهم درباره روند اقتصادی ارائه میدهد. اگر شاخص PMI بالاتر از ۵۰ باشد، این نشاندهنده رشد فعالیت صنعتی است و اگر کمتر از ۵۰ باشد، این نشاندهنده کاهش فعالیت صنعتی است. این شاخص مورد توجه بسیاری از تاجران و سرمایهگذاران در بازارهای مالی است زیرا میتواند به پیشبینی تغییرات در نرخهای ارز، بازار سهام و سایر بازارهای مالی کمک کند.

شاخص GDP

شاخص GDP یا Gross Domestic Product به عنوان یکی از مهمترین شاخصهای اقتصادی، نشاندهنده ارزش کلی تمام کالاها و خدماتی است که در یک کشور یا منطقه در یک دوره زمانی مشخص تولید میشود. این شاخص نشاندهنده رشد و رکود اقتصادی، قدرت وضعیت اقتصادی کشور یا منطقه، و تغییرات در سطح زندگی جمعیت میباشد. افزایش GDP معمولاً به عنوان نشانهای از رشد اقتصادی و افزایش تولید و اشتغال مورد توجه است، در حالی که کاهش آن ممکن است نشاندهنده مشکلات اقتصادی مانند رکود باشد. به عنوان یکی از مهمترین شاخصهای اقتصادی، شاخص GDP برای تحلیل و پیشبینی روند بازارهای مالی و تصمیمگیریهای سرمایهگذاری بسیار اهمیت دارد.

چگونه بیش از سه اندیکاتور در تریدینگ ویو استفاده کنیم؟

در تریدینگ ویو، امکان استفاده از بیش از سه اندیکاتور وجود دارد که به شما کمک میکند تا روندهای بازار را بهتر تحلیل کنید و تصمیمات خود را با دقت بیشتری بگیرید. با استفاده از امکانات پیشرفته این پلتفرم، شما میتوانید اندیکاتورهای مختلفی را به چارت خود اضافه کنید، از جمله متحرک میانگین، اندیکاتورهای اشباع خرید و فروش، نرخ تغییر، و بسیاری دیگر. این امکان به شما اجازه میدهد تا الگوها و سیگنالهای مختلف بازار را به صورت همزمان مشاهده کنید و بهترین تصمیمات را در مورد ورود یا خروج از معاملات خود بگیرید. اما توجه داشته باشید که استفاده از زیادی اندیکاتور ممکن است باعث پیچیدگی و اشتباه در تحلیل بازار شود، بنابراین حتما باید به تعادل و انتخاب اندیکاتورهای مناسب توجه کنید

قرارداد CFD یا قرارداد ما به تفاوت:

قراردادهای CFD یا قراردادهای تفاوت، دو نوع معاملات مالی هستند که تفاوتهای مهمی دارند. قراردادهای CFD به شما اجازه میدهند که بر روی قیمتهای افتابهافتابی دارایی مانند ارزها، سهام، کالاها، و شاخصهای بورسی معامله کنید، بدون اینکه دارای آن دارایی شوید. به عبارت دیگر، شما فقط بر روی تفاوت قیمت خرید و فروش تمرکز میکنید و دارایی واقعی را خریداری نمیکنید. این نوع معاملات امکاناتی از قبیل رهنمودها، افزایش دهندهها و حتی محدودیتها را ارائه میدهند. از طرفی، قراردادهای تفاوت به شما اجازه میدهند تا معاملات مشابه را انجام دهید، اما با این تفاوت که شما دارایی را واقعاً خریداری میکنید و به مالکیت آن میرسید. این نوع معاملات ممکن است بیشترین تسهیلات را ارائه کند، اما نیاز به بیشترین سرمایهگذاری دارد

نوسانگیری در بازار بورس تهران:

نوسان گیری در بورس تهران معمولاً به استراتژی معاملاتی اشاره دارد که در آن، سهمها را در بازههای زمانی کوتاه خرید و فروش میکنند تا از نوسانات قیمت بهرهمند شوند. در این استراتژی، معمولاً سهمها به مدت کوتاهی (مثلاً چند ساعت یا روز) خریداری میشوند و سپس به زودی به فروش میرسند، بهطوریکه سود از تفاوت قیمت خرید و فروش به دست میآید. این استراتژی بیشتر بر روی تحلیلهای فنی و نمودارهای قیمتی تکیه دارد تا معاملهگران بتوانند لحظههای مناسبی را برای ورود و خروج از بازار انتخاب کنند. این روش معمولاً نیاز به توانایی تحلیل دقیق و تصمیمگیری سریع دارد تا معاملهگران بتوانند از نوسانات قیمت بهطور کارآمد بهره ببرند و سودآوری مناسبی داشته باشند.

بورس کالا یا Commodity exchang

بورس کالا یا Commodity Exchange، یک نوع بازار مالی است که برای معامله و تجارت کالاهای مختلف مانند فلزات، نفت، گندم، ذرت، قهوه و سایر کالاهای معدنی و کشاورزی استفاده میشود. در این بازار، معاملهگران میتوانند ارزش این کالاها را در آینده خرید و فروش کنند، بدون اینکه واقعاً مالک آن کالاها باشند. بورس کالاها به عنوان یک وسیله برای مدیریت ریسک، حفظ قیمتها و تسهیل تجارت بینالمللی کالاها عمل میکند. این بازارها عمدتاً در کشورهایی با صنایع معدنی و کشاورزی پررنگ توسعه مییابند و اهمیت زیادی در اقتصاد جهانی دارند.

برابری نرخ بهره IRP

IRP یا قانون نرخ بهره پاریتی بینالمللی، یک مفهوم در حوزه اقتصاد و مالی است که بیان میکند در مواقعی که اختلاف نرخ بهره بین دو کشور مختلف وارد میشود، اختلاف نرخ ارز میتواند باعث تنظیم نرخ بهره در بازارهای ارز شود تا شرایط بهاداری را در دو کشور تعادل بخشد. به عبارت دیگر، این اصل معتقد است که اگر دو کشور دارای نرخ بهره متفاوت باشند، ارزش ارز آن کشوری که نرخ بهره آن بیشتر است، باید در بازار جهانی کاهش یابد تا برآورد نرخ بهره متوازن شود. این مفهوم مهم برای پیشبینی جریان سرمایه بین کشورها و تاثیرات آن بر نرخ ارز استفاده میشود و در برنامهریزی سیاستهای پولی و مالی کشورها تأثیرگذار است

ترازنامه بانک مرکزی:

ترازنامه بانک مرکزی یک سند مالی است که مرکزیت مالی یک کشور، معمولاً بانک مرکزی، در آن نشان داده میشود. این سند شامل دو بخش اصلی است: داراییها و بدهیها. در بخش داراییها، داراییهای مختلفی که بانک مرکزی در اختیار دارد، نشان داده میشود، از جمله پول نقد، سکه و مشتقات آن، سپردهها در بانکهای خارجی و داراییهای دیگر. از سوی دیگر، بخش بدهیها شامل بدهیهای بانک مرکزی به داخلیها و خارجیها است، از جمله وامهایی که از داخلیها و خارجیها گرفته شده است. ترازنامه بانک مرکزی یک نمایش مفصل از وضعیت مالی کشور و مدیریت اعتباری آن است که برای اقتصاد داخلی و بینالمللی اهمیت دارد.

قرارداد های مالی:

قراردادهای مالی، توافقاتی هستند که دو یا چند طرف در آنها به تبادل داراییها، ارزها، سرمایه، یا حقوق دیگر مالی پرداخت میکنند. این تبادلات ممکن است شامل فروش و خرید داراییهای مالی مانند سهام، ارزهای خارجی، سرمایهگذاری در اوراق بهادار، یا مشتقات مالی مثل قراردادهای آتی، گزینههای خرید و فروش و غیره باشد. قراردادهای مالی میتوانند به عنوان ابزارهای مختلفی برای مدیریت ریسک، سرمایهگذاری، معاملات تجاری، یا حفظ ارزش پول مورد استفاده قرار بگیرند. این توافقات ممکن است در بورسهای مالی یا در مکاتبات خصوصی بین طرفین انجام شوند، و همواره نیازمند رعایت قوانین و مقررات مربوطه است.

سیاست های پولی انبساطی و انقباضی بانک مرکزی:

سیاست پولی انبساطی بانک مرکزی هنگامی اعمال میشود که بخواهد تحریک و ترویج فعالیتهای اقتصادی را افزایش دهد. در این حالت، بانک مرکزی اقداماتی انجام میدهد که منجر به افزایش پایدار نرخ رشد اقتصادی، اشتغال و تولید شود. این اقدامات معمولاً شامل کاهش نرخ بهره، افزایش پولی که در دسترس اقتصاد قرار دارد، و یا تسهیل در شرایط اعطای وامهای بانکی است. به طور متضاد، سیاست پولی انقباضی بانک مرکزی زمانی اجرا میشود که بخواهد فعالیتهای اقتصادی را کنترل کند و جلوی افزایش نوسانات ناپایداری مالی و تورم را بگیرد. در این حالت، بانک مرکزی اقداماتی مینماید که منجر به کاهش پایدار نرخ رشد اقتصادی و تورم شود، مثلاً افزایش نرخ بهره، کاهش میزان پول در گردش و محدودیت در شرایط اعطای وامهای بانکی میشود.

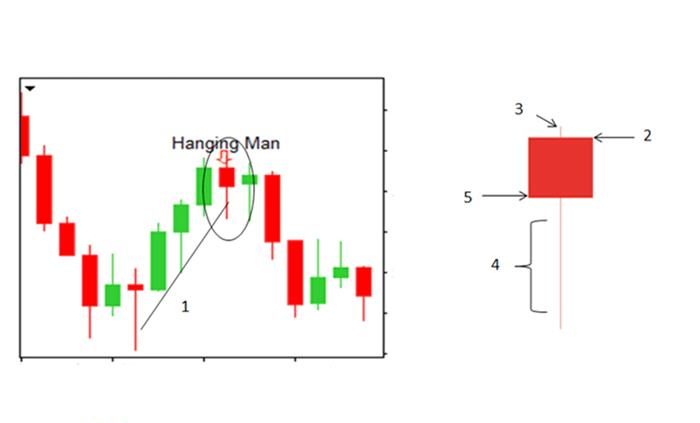

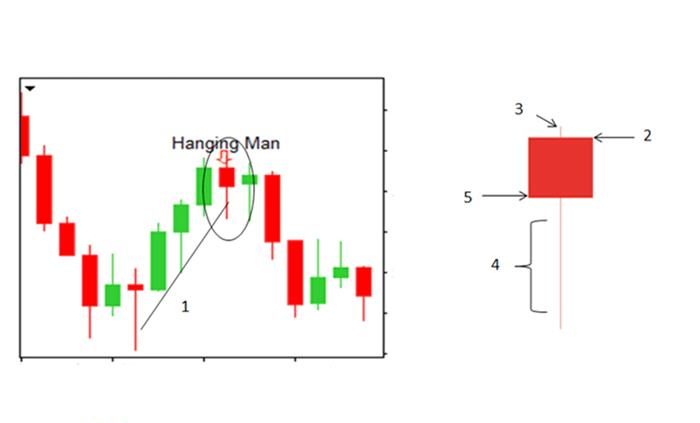

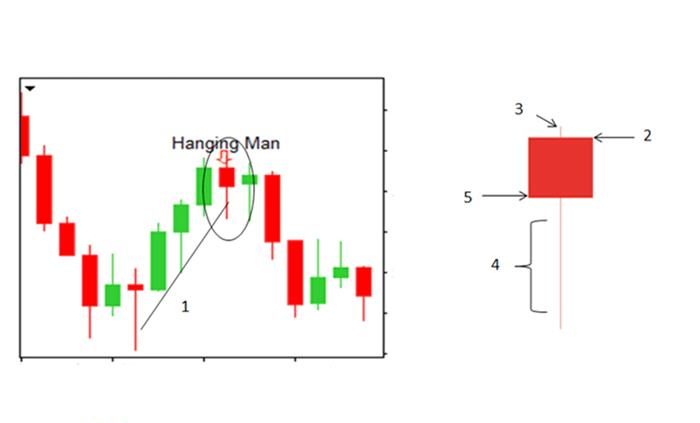

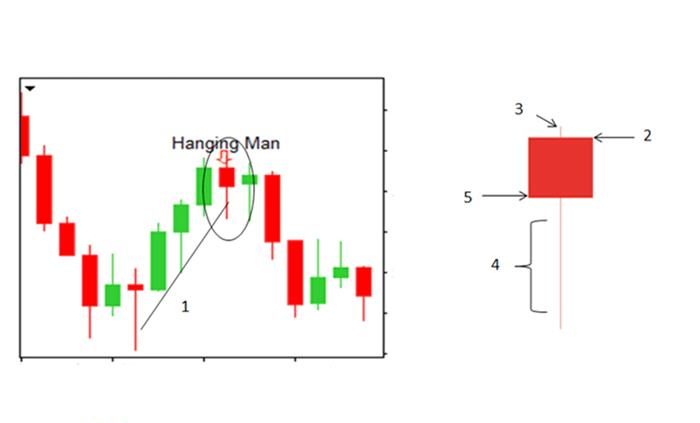

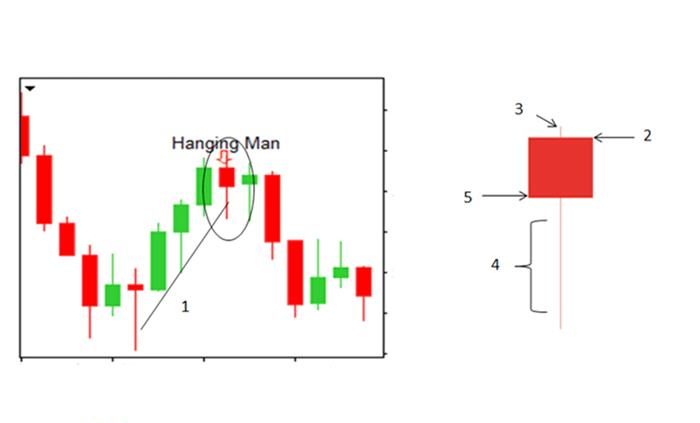

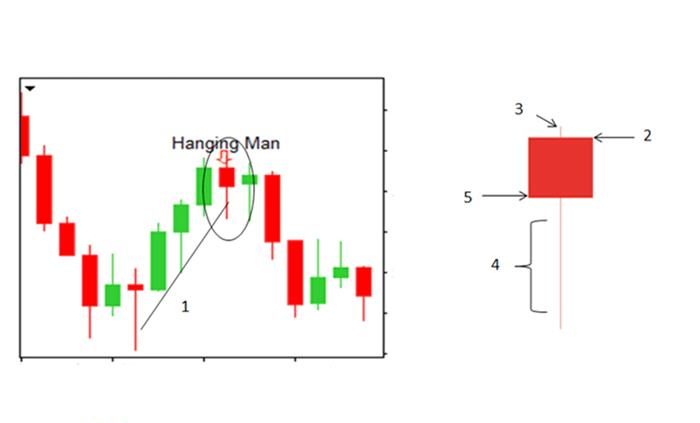

الگوی کندل مرد به دار آویخته:

“کندل مرد به دار اویخته” اصطلاحی است که در بازارهای مالی مورد استفاده قرار میگیرد و به یک الگوی نموداری اشاره دارد که در تحلیل فنی مورد استفاده قرار میگیرد. این الگو زمانی شکل میگیرد که قیمت بازار در یک بازه زمانی معین از ابتدای بازار تا انتهای آن کاهش مییابد اما در نهایت با ایجاد یک کندل قوی و بزرگ به بالا برمیگردد، به گونهای که انتهای آن در نزدیکی میانهی کندل قبلی قرار میگیرد و انتهای بالایی آن از انتهای بالایی کندل قبلی بالاتر است. این الگو معمولاً به عنوان نشانهای از تغییر جهت قیمت در بازار تلقی میشود و ممکن است به عنوان یک سیگنال خرید یا فروش در تحلیلهای فنی مورد استفاده قرار گیرد.

بیشتر بدانید: سیگنال فارکس طلا

مدرک CFTE چیست؟

مدرک CFTE یا “Certificate in Financial Technology and Innovation” یک برنامه آموزشی است که به شرکتکنندگان مهارتهای لازم برای فعالیت در صنعت فناوری مالی (FinTech) را آموزش میدهد. این مدرک به صورت بینالمللی توسط مؤسسه مالی و مالتا (Malta Financial Services Authority) ارائه میشود و بر اساس دورههای آموزشی و آزمونهایی که توسط این مؤسسه تعیین شده است، به شرکتکنندگان اخذ میشود. در طول دوره آموزشی CFTE، شرکتکنندگان با مفاهیم و تکنولوژیهای برتر مالی آشنا میشوند، از جمله تکنولوژیهای مبتنی بر بلاکچین، هوش مصنوعی، ابر، پرداختهای الکترونیکی و دیگر ابزارهای مالی مبتنی بر فناوری. این مدرک به فارغالتحصیلان این امکان را میدهد که در زمینه FinTech و نوآوریهای مالی به عنوان متخصصان واجد شرایط شناخته شوند و در صنعت مالی بینالمللی به عنوان رهبران و تصمیمگیران موثر شرکت کنند.

تحلیل بیت کوین و شروع سال نو چینی:

شروع سال نو چینی، یا جشنواره بهاری چینی که به نام لونار نیو یر شناخته میشود، یکی از مهمترین رویدادهای فرهنگی و مذهبی در فرهنگ چین است که با آغاز فصل بهار در تقویم سنتی چینی همراه است. این جشنواره در تاریخ چینی یکی از پراهمیتترین و مورد احترامترین رویدادها است و به عنوان نمادی از شروع مجدد، شادی و پیروزی در فراگیری دیده میشود. از سوی دیگر، بیتکوین، پیشتاز بین ارزهای دیجیتال، در اوایل سال جدید با رشد قابل توجهی مواجه شده است. این ارز دیجیتال به دلیل افزایش علاقهمندی سرمایهگذاران، اعترافات برخی بانکها و شرکتها و همچنین آغاز سال جدید، شاهد افزایش قیمت قابل توجهی بوده است. این روند نشان دهنده اعتماد بیشتر سرمایهگذاران به این ارز دیجیتال و موفقیتهایی که در سال گذشته کسب کرده است، میباشد.

سرمایه گذار تدافعی:

سرمایهگذاری تدافعی یک استراتژی سرمایهگذاری است که در آن سرمایهگذاران سعی میکنند در مقابل ریسکهای مختلف و نوسانات بازار از سرمایه خود محافظت کنند. در این رویکرد، سرمایهگذاران به جای تمرکز بر روی سوددهی بالا، به دنبال حفظ سرمایه خود هستند. به عبارت دیگر، آنها تمایل دارند به سرمایهگذاری در داراییهایی که در شرایط نوسانی بازار به عنوان پناهگاه امن محسوب میشوند، مانند سهام بزرگ، اوراق قرضه دولتی، طلا و سایر ابزارهای مالی با پایداری بالا و کمترین ریسک اقتصادی. این استراتژی بیشتر برای سرمایهگذارانی که به دنبال حفظ سرمایه و کاهش ریسک هستند، مناسب است و در مقابل تغییرات ناگهانی و نوسانات بازار میتواند مقاومت نشان دهد.

انواع اندیکاتورها:

تنوع اندیکاتورها در تحلیل تکنیکال مربوط به استفاده از مجموعهای از ابزارها و شاخصها برای ارزیابی و پیشبینی رفتار بازار است. این اندیکاتورها میتوانند شامل معیارهای قیمتی مانند میانگین متحرک، نقطه پیوت، و باندهای بولینگر، یا معیارهای حجمی مانند قدرت نسبی و تراز حجم باشند. همچنین، اندیکاتورهای مبتنی بر روند بازار، مانند قوت نسبی و همگرایی و واگرایی میتوانند نیز استفاده شوند. تنوع در استفاده از این اندیکاتورها به سرمایهگذار امکان میدهد تا با توجه به شرایط خاص بازار و استراتژی معاملاتی خود، ابزارهای مناسب را برای تحلیل بازار انتخاب کند و تصمیمات بهتری را بگیرد. از آنجا که هر اندیکاتور دارای ویژگیها و مزایای خاص خود است، استفاده از انواع اندیکاتورها میتواند به دقت و قدرت تحلیلی سرمایهگذار کمک کند و امکان ارزیابی گستردهتری از بازار را فراهم آورد.

شاخص ترس و طمع:

شاخص ترس و طمع، یک نوع شاخص تحلیلی است که برای اندازهگیری احتمالی وضعیت روانی بازار استفاده میشود. این شاخص براساس تحلیل رفتاری سرمایهگذاران و تراز تقاضا و عرضه در بازار شکل میگیرد. وقتی که سرمایهگذاران به طور فزایندهای بیشتر از حد انتظار به بازار خریداری میکنند و احساس طمع میکنند، شاخص ترس و طمع به سمت بالا حرکت میکند، که ممکن است نشاندهنده افزایش ریسک در بازار باشد. به همین ترتیب، وقتی که ترس در بازار بیشتر از حد معمول ظاهر میشود و سرمایهگذاران به فروشهای زیادی روی میدهند، شاخص ترس و طمع به سمت پایین حرکت میکند، که این میتواند نشانگر یک بازار خریداری مناسب با قیمتهای پایینتر باشد. در اصل، شاخص ترس و طمع میتواند به سرمایهگذاران کمک کند تا از وضعیت روانی بازار آگاه شوند و تصمیمات سرمایهگذاری خود را بهتر درک کنند.

کسب درآمد دلاری در ایران:

کسب درآمد دلاری در ایران میتواند از طریق فعالیتهای مختلفی انجام شود. به عنوان مثال، در بازار فارکس، شما میتوانید به عنوان یک معاملهگر فعالیت کنید و با معامله در بازار ارزهای بینالمللی، از تغییرات نرخ ارز برای کسب سود بهرهمند شوید. همچنین، در بازار ارزدیجیتال، شما میتوانید به خرید و فروش ارزهای دیجیتالی مانند بیتکوین و اتریوم بپردازید و از تغییرات نرخ آنها سودآوری کنید. همچنین، ایجاد یک کانال یوتیوب و اشتراکگذاری محتواهای مرتبط با موضوعات مالی، بازار فارکس و ارزهای دیجیتال میتواند منجر به کسب درآمد از تبلیغات و بازاریابی شود و از طریق این رسانه، به عنوان یک منبع پایدار درآمد دلاری در ایران عمل کند بطور دیگر، کسب درآمد دلاری در ایران میتواند از طریق سایر فعالیتهای مانند مشارکت در پروژههای بینالمللی، ارائه خدمات آنلاین مانند طراحی وبسایت، نوشتن مقالات تخصصی، ترجمه، ویدئوسازی، مشاوره آموزشی، فروش محصولات دیجیتالی مانند ایجاد دورههای آموزشی آنلاین و فروش کتابها و راهنماهای دیجیتال، فعالیت در بازاریابی و فروش محصولات و خدمات آموزشی، مشارکت در برنامههای برندینگ و ساختن وبلاگهای تخصصی و … باشد. این راهکارها نیز میتوانند به عنوان منابعی دیگر برای کسب درآمد دلاری در ایران عمل کنند و برای افرادی که به دنبال ایجاد یک منبع درآمد پایدار و مستقل هستند، گزینههای مناسبی باشند.

تابلوخوانی:

تابلوخوانی یا وبسایت TSETMC، به عنوان سامانه مرکزی بازارهای مالی ایران، یکی از مهمترین و رسمیترین منابع اطلاعاتی درباره بازار سرمایه و بورس اوراق بهادار ایران است. این سایت توسط شرکت سامانههای مالی تهران (TSE) اداره میشود و به سرمایهگذاران و علاقمندان اطلاعات مربوط به نمادها، قیمتها، حجم معاملات، اخبار و رویدادهای مرتبط با بازار سرمایه را ارائه میدهد. از این سایت میتوان برای دسترسی به اطلاعات در زمینههای مختلف از جمله تحلیل تکنیکال، اخبار اقتصادی، اطلاعات مالی شرکتها و تحلیلهای مختلف در بازار سرمایه استفاده کرد. به عنوان یک منبع قابل اعتماد، TSETMC میتواند به سرمایهگذاران و متخصصان اقتصادی کمک کند تا تصمیمات بهتری در خصوص سرمایهگذاری و معامله در بازار سرمایه بگیرند.

ایردراپ Airdrop

ایردراپ یک روش تبلیغاتی است که در آن شرکتها و پروژههای مختلف ارز دیجیتال (Cryptocurrency) به صورت رایگان توکنهای خود را به افرادی که شرایط خاصی را انجام دهند، اهداء میکنند. این شرایط ممکن است انجام وظایف ساده مانند ثبتنام در وبسایت، دنبال کردن رسمی شبکههای اجتماعی، یا حتی دعوت دوستان باشد. هدف اصلی از ایردراپ، ترویج ارز دیجیتال مربوطه و جلب توجه بیشتر به پروژههای مرتبط با آن است. این روش به شرکتها کمک میکند تا جامعههای بزرگی را به دور خود جمع کنند و همچنین به کاربران امکان میدهد تا به صورت رایگان به ارزهای دیجیتال دسترسی پیدا کنند. اما باید توجه داشت که در بعضی موارد، این ارزهای ایردراپ ارزش معناداری ندارند و ممکن است بعداً از ارزش خود از دست بدهند.

روانشناسی تغییرات قیمت:

در روانشناسی تغییرات قیمت، دیدگاههای مختلفی وجود دارد که به تحلیل رفتار بازار و تصمیمگیری سرمایهگذاران میپردازند. از جمله این دیدگاهها، نظریه رفتاری که به اعتقاد میآید که قیمتها تحت تأثیر رفتار و انگیزههای انسانی، احساسات، و رویدادهای روانی قرار میگیرند. مطالعات نشان داده است که عواملی مانند انتظارات، اعتقادات، و تجربیات گذشته افراد در تصمیمگیریهایشان در بازار سهمی بسیار تأثیرگذار هستند. بر اساس این دیدگاه، روانشناسان سعی دارند با تحلیل رفتارهای معاملهگران و نوسانات روانی بازار، الگوهای مشخصی را در تغییرات قیمتها شناسایی کنند.

تبدیل وب مانی به تتر:

تبدیل وبمانی به تتر یک فرآیند است که به کمک زیرساختهای مرتبط با ارزهای دیجیتال، ارائه میشود. این فرآیند بیشتر در صرافیهای ارز دیجیتال انجام میشود، که به کاربران امکان میدهد از وبمانی (یک نوع پرداخت الکترونیکی در ایران) به تتر (یک ارز دیجیتال پایه) و بالعکس تبدیل کنند. وبمانی به عنوان یک پلتفرم پرداخت الکترونیکی محبوب در ایران شناخته میشود، در حالی که تتر یک ارز دیجیتال پایه است که معمولاً به دلار آمریکا مرتبط میشود. این فرآیند تبدیل امکان میدهد تا افراد با استفاده از ارز دیجیتال وبمانی، به راحتی به تتر دسترسی داشته باشند و از آن در بازارهای ارز دیجیتال استفاده کنند.

نماد طلا در فارکس:

نماد طلا در بازار فارکس به عنوان XAU/USD شناخته میشود، که نمایانگر قیمت طلا به دلار آمریکا است. طلا یکی از محصولات پرطرفدار در بازار فارکس است و معمولاً به عنوان یک «پنجرهای به اقتصاد جهانی» تلقی میشود. این نماد نشاندهنده قیمت هر اونس (حدود 28.35 گرم) طلا در دلار آمریکا است. با توجه به وضعیت اقتصادی و سیاسی جهان، قیمت طلا ممکن است تحت تأثیر قرار گیرد و تحولات زیادی را تجربه کند. طلا به عنوان یک سرمایهگذاری ایمن و آسان تجزیه شده است و بسیاری از سرمایهگذاران و تاجران از آن برای محافظت در برابر نوسانات بازار استفاده میکنند.

ورود به دنیای فارکس بدون داشتن دانش و آموزش کافی می تواند چالش برانگیز و پرریسک باشد. از این رو، آموزش فارکس از صفر تا صد رایگان یکی از بهترین راه ها برای شروعی مطمئن و موفق در این بازار جهانی است. این نوع آموزش ها به شما کمک می کند تا با اصول پایه ای و مفاهیم اساسی فارکس آشنا شوید و مهارت های لازم برای تحلیل بازار و انجام معاملات را به دست آورید.

در این مقاله، هدف ما ارائه یک دوره کامل و جامع آموزش فارکس از صفر تا صد رایگان است که تمامی جنبه های مهم و اساسی بازار فارکس را پوشش می دهد. از مباحث ابتدایی مانند معرفی بازار فارکس و همچنین اصطلاحات پایه، تا مباحث پیشرفته مانند تحلیل تکنیکال و فاندامنتال، همه در این دوره گنجانده شده اند. آموزش فارکس از صفر تا صد رایگان به شما این امکان را می دهد که بدون نیاز به صرف هزینه های گزاف، به منابع ارزشمند آموزشی دسترسی پیدا کنید و با اعتماد به نفس بیشتری وارد معاملات فارکس شوید.

با مطالعه این مقاله، شما می توانید از یک منبع معتبر و کامل برای آموزش فارکس از صفر تا صد رایگان بهره مند شوید و به تدریج دانش و مهارت های خود را در این زمینه ارتقا دهید. ما به شما کمک می کنیم تا با درک عمیق تری از بازار، استراتژی های موفق تری را پیاده سازی کنید و به یک معامله گر حرفه ای تبدیل شوید. این دوره آموزشی رایگان نه تنها برای مبتدیان، بلکه برای افرادی که می خواهند دانش خود را به روز کنند و مهارت های پیشرفته تری کسب کنند، نیز مناسب است.

بیشتر بخوانید: انواع سفارشات در فارکس

تاریخچه بازار فارکس

بازار فارکس مخفف شده دو کلمه foreign exchange به معنای بازار تبادل ارزهای خارجی است. در ابتدا تاریخچهای از بازار فارکس را با هم بررسی میکنیم تا دلیل به وجود آمدن این بازار را متوجه شویم و بتوانیم بهتر بازار فارکس را درک کنیم. در سالهای پایانی منتهی به جنگ جهانی دوم حوالی سال ۱۹۴۶ به خاطر ناپایداری به وجود آمده در اقتصاد دنیا ناشی از جنگ جهانی قدرتهای بزرگ دنیا انگلستان امریکا و فرانسه گرد هم آمدند و در قراردادی موسوم به برتون وودز تصمیم گرفتند تا برای بهبود بخشیدن به شرایط آشفته اقتصادی در جهان ساختار جدیدی را به وجود بیاورند.

طبق توافقات انجام شده بین قدرتهای بزرگ تصمیم بر آن شد که ارزی را به عنوان ارز ثابت در نظر بگیرند تا بقیه ارزها بر پایه این ارز ارزش گذاری شوند از آنجایی که کشور امریکا به خاطر قرارگرفتن در موقعیت جغرافیایی و دور بودن از جنگ جهانی دوم کمترین میزان آسیب را دیده بود تصمیم برآن شد که دلار امریکا به عنوان ارز ثابت قرار بگیرد وهمچنین برای ارزش گذاری دلار آمریکا این ارز را در مقابل طلا قراردادند و از آن به بعد ارزش دلار آمریکا با ارزش طلا مشخص میشد دلیل این کار این بود که درآن بازه زمانی کشور امریکا بیشترین ذخایر طلای دنیا را در اختیار داشت بر این اساس ارزش هر35 دلار امریکا برابر شد با یک انس از طلا به این ترتیب کشورها موظف شدند که تمامی تبادلات مالی خود را با دلار امریکا انجام دهند این آغازی بر تبدیل شدن دلار به قوی ترین ارز دنیا .

بر اساس این قرارداد ارزها تنها مجاز شدند تا نوساناتی را در محدوده مثبت یا منفی 1 درصد ازنرخ برابری داشته باشند. در سال 1971 با بالا رفتن هزینههای دولت امریکا رفته رفته ذخایر طلای امریکا شروع به کم شدن کرد و این امر باعث شد دیگر پشتوانه مورد نیاز برای شناوری دلار آمریکا وجود نداشته باشد به همین دلیل در این سال که ریچارد نیکسون رئیس جمهور وقت آمریکا بود تصمیم گرفت تا قرارداد برتون وودزرا لغو کند. درفاصله سال 1971 تا سال 1973 چندین قرارداد دیگر بین قدرت های قبلی و قدرت های تازه بوجود آمده منعقد شد اما تمامی آنها با شکست روبرو شد. در واقع سال 1973 آغازی بود برای به وجود آمدن بازار فارکس به شکل امروزی در بازار تازه به وجود آمده دیگر هیچ محدودیتی برای شناوری و نوسانات قیمت وجود نداشت.

به تدریج با پیشرفت تکنولوژی و به وجود آمدن سیستمهای کامپیوتری و بعدها در آینده با به وجود آمدن اینترنت فضای بازار فارکس به کلی تغییر کرد و خود را تبدیل به یکی از شناورترین و پر پتانسیلترین بازارهای مالی دنیا کرد. بازاری که طبق اخرین برآوردهای بانک بین المللی پول روزانه معادل 8 تریلیون دلار از تبادلات پولی دنیا را در خود جای داده است یعنی اقیانوسی از پول که هر ذهن پویایی را برای حضور در این بازار وسوسه میکند.

بیشتر بخوانید: بهترین بروکر فارکس

فارکس مناسب چه افرادی است و چه کسانی میتوانند وارد این بازار شوند؟

برای حضور و فعالیت در بازار فارکس هیچ محدودیت خاصی از نظر سن، شغل یا شرایط فردی وجود ندارد. هر کسی با هر سن و شغلی، از دانشجو و کاسب گرفته تا کارمند و بازنشسته، میتواند با یادگیری اصول این بازار، به عنوان یک فعالیت اقتصادی کنار شغل اصلی خود وارد فارکس شود.

به همین سبب، آشنایی با مفاهیم مهمی چون تحلیل بنیادی، درک ساختار امواج الیوت و مهارت در پرایس اکشن میتواند شانس موفقیت افراد را افزایش دهد. همچنین، داشتن دیدگاه صحیح در زمینه سرمایهگذاری و مهارت درانتخاب بروکر، از عوامل مهمی است که مسیر پیشرفت را هموار میکند.

برای شروع فعالیت در فارکس، به چند ابزار و شرایط ابتدایی نیاز دارید:

سیستم کامپیوتری: اولین نیاز شما داشتن یک سیستم کامپیوتری است. نیازی نیست سیستم پیچیده یا گرانقیمتی تهیه کنید؛ حتی با حداقل امکانات میتوانید شروع کنید. توصیه میشود به جای استفاده از گوشی موبایل، از کامپیوتر برای معاملات استفاده کنید. تجربه ثابت کرده که اغلب معامله گران حرفهای از نرم افزارهای تحلیلی در رایانههای شخصی استفاده می کنند تا بتوانند با دقت بیشتری بازار را رصد کنند.

اینترنت: در شروع کار نیازی به اینترنت بسیار پرسرعت ندارید، اما با پیشرفت و افزایش نوع معاملات، احتمالاً به اینترنت سریعتر نیاز پیدا خواهید کرد. زیرا تحلیل همزمان چند نمودار یا استفاده از منابع آموزشی نیازمند اتصال پایدار اینترنت است،. خصوصاً در شرایطی که بازار نوسانات شدیدی داشته یا احتمال بروز کال مارجین وجود دارد.

سرمایه اولیه: بروکرها گزینههای متنوعی برای افتتاح حساب با حداقل سرمایه ارائه میدهند؛ بنابراین میتوانید با مبالغ کم وارد بازار شده و شروع به معامله کنید. بسیاری از بروکرها برای جذب کاربران جدید، حسابهای آزمایشی و امکانات تحلیلی را برای معامله در فارکس ارائه میدهند تا افراد بدون ریسک مالی اولیه بتوانند مهارت خود را ارتقا دهند.

آموزش فارکس را از کجا شروع کنیم ؟

سوالی که در این جا مطرح می شود اینست که به عنوان یک شخص تازه کار آموزش فارکس را از کجا شروع کنیم ؟ و یا اینکه چگونه در بازار جهانی فارکس معامله کنیم؟ در جواب باید بگوییم که شما می توانید کامل ترین آموزش فارکس forex را در همین سایت یا اینکه در سایت های مشابه به دست آورید. آموزش های مورد نظر در اختیار شما قرار دارد مانند یوتیوب هم آموزش فارکس به صورت نوشتاری و در قالب مقاله های مختلف اینکه کدام یک از این آموزش ها برای شما بهتر است کاملا بستگی به نظر و سلیقه شخصی شما دارد . مهمترین موضوع یادگیری شماست چه این آموزش فارکس به صورت نوشتاری باشد و چه آموزش ویدیویی فارکس باشد.

آموزش فارکس از مبتدی تا پیشرفته به شما این امکان را می دهد که با اصول اولیه بازار فارکس آشنا شوید و به تدریج مهارت های پیچیده تری را به دست آورید. این نوع آموزش به شما کمک می کند تا پایه های محکمی برای معاملات خود بسازید و از طرفی دیگر با اعتماد به نفس بیشتری در بازار فعالیت کنید. از یادگیری مفاهیم ابتدایی مانند جفت ارزهای اصلی و نحوه انجام معاملات گرفته تا تحلیل تکنیکال و فاندامنتال، آموزش فارکس از مبتدی تا پیشرفته تمام جنبه های لازم برای تبدیل شدن به یک معامله گر موفق را پوشش می دهد. در این مسیر، شما با انواع مختلف نمودارها، اندیکاتورها و ابزارهای تحلیلی آشنا می شوید که به شما کمک می کنند تا بتوانید حرکات بازار را با دقت بیشتری پیش بینی نمایید.

در ادامه مسیر آموزش فارکس از مبتدی تا پیشرفته، شما با استراتژی های معاملاتی موثر، مدیریت ریسک و روانشناسی معامله گری آشنا خواهید شد. این مراحل آموزشی به شما کمک می کنند تا توانایی تحلیل بازار را بهبود بخشیده و تصمیمات بهتری در معاملات خود بگیرید. آموزش مدیریت ریسک به شما نشان می دهد که چگونه می توانید سرمایه خود را حفظ کرده و از ضررهای بزرگ جلوگیری کنید. همچنین، با یادگیری روانشناسی معاملات، شما می توانید احساسات خود را در بازار کنترل کرده و به یک معامله گر منطقی و استراتژیک تبدیل شوید. با استفاده از این آموزش ها، شما می توانید به یک معامله گر حرفه ای تبدیل شوید و در بازار فارکس با اطمینان و دانش کافی به فعالیت بپردازید. این نوع آموزش ها به شما این امکان را می دهند که از فرصت های بازار به بهترین نحو استفاده کنید و به موفقیت های بیشتری دست یابید.

بیشتر بخوانید: الگوی ستاره دنباله دار

بروکر چیست؟

بروکر یا کارگزار، واسطهای است که ارتباط شما با بازار فارکس را برقرار میکند. بدون وجود بروکر، نمیتوانید معاملات خود را انجام دهید. بروکرها در ازای خدماتشان، کمیسیون یا اسپرد دریافت میکنند.

حساب دمو چیست؟

حساب دمو، حسابی آزمایشی است که با پول غیرواقعی به شما امکان میدهد بازار واقعی را تجربه کنید. این حساب به شما کمک میکند تا با تمرین و انجام معاملات شبیهسازی شده، مهارت لازم برای ورود به معاملات واقعی را کسب کنید.

مراحل شروع یادگیری فارکس

1. آموزش مفاهیم پایه و یادگیری اصطلاحات مهم بازار فارکس

2. یادگیری تحلیل تکنیکال برای بررسی و تحلیل شرایط قیمتها

3. یادگیری تحلیل فاندامنتال برای درک بهتر عوامل اقتصادی تأثیرگذار بر قیمتها

4. آموزش مدیریت سرمایه و روانشناسی بازار که از مهمترین موارد در موفقیت شماست

5. تمرین آموختهها در حساب دمو تا به تسلط کافی برسید.

اشتباهات رایج تازهکاران بازار فارکس

متأسفانه افراد تازهکار در این بازار معمولاً اشتباهاتی مرتکب میشوند که گاهی غیرقابل جبران است. در ادامه به چند مورد از این اشتباهات اشاره میکنیم:

استفاده نادرست از لوریج (اهرم)

لوریج مانند یک چاقوی دو لبه است. استفاده نادرست از آن میتواند منجر به ضررهای سنگین شود. تازهکاران معمولاً نمیدانند چه مقدار لوریج مناسب است؛ معمولاً لوریج 1 به 100 به عنوان معقول در نظر گرفته میشود.

تکیه بر دریافت سیگنال بدون درک بازار

دریافت سیگنال از دیگران به تنهایی کافی نیست. بدون درک درست از بازار، حتی بهترین سیگنالها هم میتوانند باعث ضرر شوند.

نداشتن استراتژی شخصی

نداشتن برنامه و استراتژی معاملاتی مشخص یکی از دلایل اصلی شکست در فارکس است و میتواند عواقب جدی برای تازهکاران داشته باشد.

مفاهیم اصلی بازار فارکس

اکنون که با تاریخچه بازار فارکس آشنا شدهاید برای ورود به این مارکت بزرگ نیاز به دانستن و یاد گرفتن یک سری از مفاهیم اولیه را دارید دانستن این موارد برای فعالیت در این بازار بسیار مهم و ضروریست در واقع اگر شما قصد قدم گذاشتن به هر تجارتی را داشته باشید یکی از ابتداییترین مسائل دانستن زیرساختها و مفاهیم آن تجارت است مانند پیپ، لوریج، لات و دیگر اصطلاحات موجود در بازار فارکس که اصولا در آموزش هایی که به عنوان کامل ترین آموزش فارکس forex موجود است از همین مراحل شروع به آموزش فارکس به مخاطبان خود می کند.

ساعت کار بازار فارکس

بازار فارکس به صورت 24 ساعته در 5 روز هفته از روز دوشنبه تا روز جمعه بدون توقف و تعطیلی مشغول فعالیت است تنها در صورتی بازار تعطیل خواهد بود که بانک های مهم آن حوزه تعطیل باشند که شما برای دانستن تعطیلی بانک ها میتواند از قسمت تقویم اقتصادی در سایت اخبار فارکس فکتوری استفاده بکنید .

ساعت باز شدن بازار فارکس به وقت ایران

بازار فارکس از ساعت 1:30 نیمه شب روز دوشنبه به وقت ایران فعالیت خود را آغاز میکند این فعالیت به صورت پیوسته تا بسته شدن آخرین بانک در کشور امریکا در نیمه شب روز شنبه ساعت 1:30 دقیقه ادامه دارد. درواقعه 5 روز هفته در بازار فارکس به 5 بازه 24 ساعته تقسیم میشود که به خاطر پیوستگی بازار در حوزه های زمانی مختلف ما شاهد تعطیلی بین بازهای زمانی نخواهیم بود .

به این نکته توجه کنید که با تغییر رسمی ساعت ایران و همینطور تغییر ساعت در دنیا این بازه زمانی 1 ساعت تغییر میکند .

سشن های معاملاتی در بازار فارکس

سشن های معاملاتی فارکس به معنی بازهای زمانی مختلف از لحاظ جغرافیایی می باشند . این در این تقسیم بندی 4 بازه زمانی مهم وجود دارد .

این بازها به ترتیب بازگشایی عبارت خواهند بود از :

سشن اقیانوسه شامل کشورهایی مانند استرالیا و نیوزلند و…..

سشن آسیا شامل کشورهایی نظیر ژاپن و چین و سنگاپور و کلیه کشورهای قاره آسیا در خاوردور و خاور میانه

سشن اروپا شامل کشورهایی نظیر انگلستان و آلمان و فرانسه و تمامی کشورهای حوزه یورو

سشن امریکا شامل ایالت های مهم واشنگتن و نیویورک و دیگر ایالت های مهم امریکا

در بین سشن ها درهر سشنی تعدادی از شهرها از اهمیت بیشتری از لحاظ بازه زمانی و نقدینگی وجود دارند سشن اقیانوسه سیدنی سشن آسیا توکیو سشن اروپا لندن و فرانکفورت سشن امریکا نیویورک که در بین افرادی که در بازار فارکس مشغول به فعالیت هستند این سشن ها از محبوبیت بیشتر برخوردار هستند.

دریافت سیگنال فارکس:

به مجموعه تحلیل ها و پیشنهاداتی که تحلیلگران طبق تجربه و دانش خود کسب کرده و در اختیار دیگران قرار می دهند تا بتوانند با استفاده از آنها بهترین و پرسودترین معاملات خود را انجام دهند؛ سیگنال فارکس گفته می شود. درواقع سیگنال فارکس به شما میگوید که در چه زمانی و در کدام جفت ارز، معامله خرید یا فروش انجام دهید. این پیشنهادها معمولاً بر اساس تحلیلهای فنی، فاندامنتال یا ترکیبی از هر دو ارائه میشوند.

خواندن نمادها در بازار فارکس :

همانطور که گفتیم بازار فارکس فضایی برای تبادل ارزهای خارجی می باشد پس پایه اصلی بازار بوسیله ارزهای مختلف تشکیل میشود که اصطلاحا به آنها فیات نیز میگویند .

ارزها در بازار فارکس هرکدام دارای نماد خاصی هستند در اینجا به شما میگوییم که چگونه میتوانید معنی هر نماد را در مارکت به راحتی بخوانید .

هر نماد در بازار فارکس از سه حرف تشکیل شده است که دو حرف ابتدایی نشان دهنده کشور مربوط به آن ارز و حرف سوم نشان دهنده ارز مربوط به آن کشور است .

به عنوان مثال نماد USD با توجه به توضیح بالا دو حرف US نشان دهنده کشور است که در اینجا میشود UNITED STATES همان کشور امریکا و حرف سوم D نشان دهنده ارز این کشور یعنی دلار است .

به همین سادگی میتوانید هر نمادی را بخوانید و متوجه بشوید که آن نماد مربوط به کدام و کشور است .البته در این میان استثناعاتی نیز وجود دارد مانند EUR که نشان دهنده حوزه اتحادیه اروپا میباشد و مربوط به کشور خاصی نیست .

جفت ارزها PAIRS :

جفت ارزها در واقع همان کدهای سویفتی هستند که برای جا به جایی پول طی قراردادهای بانکی مشخص شده اند و قابل تغییر هم نیستند در واقع جفت ارزها ازکنار هم گذاشتن یک ارز در برابر ارز دیگر بوجود می آیند . ترتیب قرار گیری ارزها در کنارهم و تبدیل شدن آنها به جفت ارز از اولین روز طوری برنامه ریزی شده است که در اثر این قرار گیری در کنار یکدیگر عدد بدست آمده کمتر از 1 نباشد . برای این کار ارز قدرتمندتر را در قسمت اول به عنوان ارز پایه و ارز کم ارزش تر را در قسمت دوم به عنوان ارز متغییر در نظر گرفتند که ما آنها را به نام جفت ارز میشناسیم .

جفت ارزهای اصلی MAJOR PAIRS :

جفت ارزهای اصلی شامل نمادهایی هستند که سمت آنها دلار و در سمت دیگر یک فیات مهم قرارگرفته باشد جفت ارزهای اصلی در زیر آمده است

EURUSD

GBPUSD

AUDUSD

NZDUSD

USDCHF

USDJPY

USDCAD

جفت ارزهای فرعی CROSS PAIRS :

شامل تمامیه جفت ارزهایی میشود که در هیچ سمتی از آنها USD به عنوان یکی از ارزها قرار نگرفته است که شامل تعداد زیادی از نمادها می باشد که در اینجا به تعدادی از آنها اشاره میکنیم

GBPJPY

EURGBP

GBPCAD

………

نرخ برابری جفت ارزها :

به عدد حاصل از قرار گیری دو ارز در کنار یکدیگر نرخ برابری میگوییم که این عدد با توجه به جفت ارز و اینکه چه ارزی به عنوان ارز پایه قرار بگیرد میتواند از یک رقم اعشار تا چهار رقم اعشار متغییر باشد .

غیر از ارزهایی که یک سمت آنها ارز JPY یا همان ین ژاپن است فلزات گرانبها و شاخص ها بقیه جفت ارزها دارای چهار رقم اعشار می باشند که در برخی از بروکرها این رقم به پنچ نیز افزایش پیدا میکند.

همانطور که پیشتر گفتیم تمامی مبادلات بر اساس ارز پایه انجام میشود نرخ برابری نیز متاثر از ارز پایه است این به این معنی نیست که ارز متغییر تاثیر گذاری ندارد .

با ارزشمند تر شدن ارز پایه نرخ برابری افزایش پیدا کرده و با کم شدن از ارزش ارز پایه نرخ برابری نیز پایین خواهد آمد .

PIP در فارکس چیست ؟

کلمه پیپ مخفف Price Interest Point است در واقع پیپ کوچکترین واحد حرکتی در بازار فارکس است که تمامی محاسبات سود و زیان و بازه های حرکتی بر اساس آن محاسبه میشود .

عدد تغییرات پیپ در هر نرخ برابری متفاوت است :

برای نرخ های برابری با چهار رقم اعشار عدد اخر را پیپ در نظر میگیرند.

برای نرخ های برابری با سه رقم اعشار عدد دوم بعد از اعشار را به عنوان پیپ در نظر میکیرند .

برای نرخ های برابری با دو رقم اعشار عدد اول بعد از اعشار را به عنوان پیپ در نظر میگیرند .

به عنوان مثال :

فرض کنید عدد نرخ برابری EURUSD برابر با عدد 1.0562 باشد در اینجا عدد اخر یعنی عدد 2 در واقع مبدا شمارش ما برای فهمیدن میزان حرکت خواهد بود حال اگر این عدد به 1.0569 تغییر کند اگر عدد 9 را از عدد 2 کسر کنیم متوجه میشویم که نرخ برابری این نماد 7 پیپ به سمت بالا حرکت کرده است .

لوریج درفارکس چیست؟

لوریج یا اهرم یکی از امکانات جذابی است که بروکرها در اختیار مشتریان خود قرار میدهند. در واقع میتوانیم اینگونه بگوییم که لوریج به شما این امکان را میدهد که چندین برابر موجودی اولیه خود توانایی معامله داشته باشد. دلیل این امر این است که که شما به عنوان معاملهگران و فعالین خرد در بازار فارکس از سرمایههای کوچکی به نسبت بانکها و موسسات و صندوقهای بزرگ برخوردار هستید

لات در فارکس چیست ؟

تا اینجای کار متوجه شدید که شما برای انجام معاملات در بازار فارکس نیازمند به داشتن لوریج هستید حال باید بدانید که شما در بازار فارکس این توانایی را دارید که با بخشی یا تمامی اعتبار خود وارد یک معامله شوید بنابراین نیاز به ابزاری دارید تا بتوانید با استفاده از آن مشخص کنید که چه میزان از اعتبار خود را میخواهید درگیر یک پوزیشن کنید .

این ابزار LOT نام دارد که با استفاده از آن به راحتی میتوانید این مهم را انجام دهید .

در بازار فارکس هر 1LOT در حساب های استاندارد و بالاتر برابر است با 100000 هزار واحد از یک ارز پایه بدون در نظر گرفتن لوریج انتخابی شما این به این معناست که شما چه یک حساب با لوریج 1 به 100 داشته باشید چه یک حساب با لوریچ 1 به 200 یا بیشتر در هر صورت 1LOT برابر با 100000 واحد است اجازه دهید با یک مثال این موضوع را برای شما روشن کنیم:

ASK و BID چیست؟

چیزی که مشخص است این است که در تمامی تبادلات که با پول سرو کار دارد از گذشته های خیلی دور تا به امروز همیشه دو پارمتر حیاتی وجود دارد قیمت خرید که توسط خریدار ارائه میشود و قیمت فروش که توسط فروشنده ارائه میشود در واقع این موضوع بیانگر همان عرضه و تقاضا در بازار است .

بازار فارکس نیزهمانند دیگر بازارها شما دو قیمت برای انجام تبادلات مالی در اختیار دارید قیمت خرید ask و قیمت فروش bid در نمودارها و جداول قیمتی که در بازار فارکس تحت اختیار شما هستند این دوقیمت درج میشوند .

این قیمت ها توسط بروکرهایی که به بازار فارکس وصل هستند تحت اختیار شما قرار میگیرند .

این نکته را توجه کنید نمودارهای قیمتی با توجه به قیمت bid یا همان قیمت فروش طراحی میشوند و در حالت پیشفرض بروی نمودارها شما تنها قادر به دیدن قییمت bid هستید و برای دیدن قیمت ask باید تنظیمات مربوط به آنها را انجام بدهید .

- Ask چیست ؟

Ask قیمتی که برای ورود به معامله خرید توسط بروکر در نظر گرفته میشود درصورتی که شما قصد خرید نمادی را داشته باشید این قیمت برای شما لحاظ میشود .

- Bid چیست ؟

Bid قیمتی است که برای ورود به معامله فروش توسط بروکر در نظر گرفته میشود در صورتی که شما قصد فروش نمادی را داشته باشید این قیمت برای شما لحاظ میشود .

به این نکته توجه کنید همیشه قیمت ask از قیمت bid بیشتر است.

اسپرد در فارکس چیست؟

در قسمت قبلی به این نکته اشاره کردیم که همیشه قیمت ask از قیمت bid بیشتر است پس همیشه تفاوتی بین این دو قیمت وجود دارد . در فارکس به این تفاوت اسپرد (spread) میگوییم .

در واقع سود بروکر شما در دریافت این تفاوت است حال هر چه میزان لات سایز شما بیشتر باشد عدد دلاری بیشتری را به بروکر بابت این فاصله خواهیم داد.

این عدد ثابت نیست و در اکثر بروکرها به صورت شناور است و دائما در حال تغییر است این پارامتر به عنوان مهمترین مزیت رقابتی بروکرها در نظر گرفته میشود هر چه میزان دریافت اسپرد توسط یک بروکر کمتر باشد میتواند مشتریان بیشتری را به سمت جذب کند .

مارجین در فارکس چیست ؟

همان موجودی اولیه که شما برای انجام معاملات در حساب خود شارژ میکنید را میتوانیم مارجین در نظر بگیرم در واقع تا زمانی که شما اقدام به باز کردن پوزیشنی نکنید عدد بالانس شما با مارجین یکی خواهد بود اما به محض ورود به یک پوزیشن معاملاتی همه چیز تغییر خواهد کرد .

استاپ اوت در فارکس چیست؟

تلخ ترین اتفاقی است که برای هر تریدری در بازار فارکس رخ میدهد که برای عده ای هیچ گاه تبدیل به تجربه نخواهد شد و به صورت مداوم در حال تجربه کردن این اتفاق تلخ هستند .

در واقع استاپ اوت شدن به معنی صفر شدن حساب معاملاتی شما و از بین رفتن هر آنچه که برای آن زحمت کشیده بودید است .گاهی این اتفاق در کسری از ثانیه برای بعضی ها رخ میدهد و گاهی در درازای یک مدت زمان معین که در هر دو صورت این اتفاق تجربه دردناکی خواهد بود اما شما با درس گرفتن از آن میتوانید آن را به درس عبرتی برای آینده خود تبدیل کرده و با رعایت دقیق مفاهیم مدیریت سرمایه در آینده دیگر شاهد چنین اتفاقی نباشید.

Stop loss در فارکس:

در بازار فارکس، استاپ لاس یا حد ضرر یک مفهوم مهم است که توسط معاملگران استفاده میشود. این مفهوم به یک حداکثر قیمت تعیین شده اشاره دارد که معاملگران میپذیرد تا در صورتی که قیمت به آن برسد، معامله را ببندد و ضرر را محدود کند. استفاده از استاپ لاس از معاملگران در تصمیمگیریهای مالی در بازار فارکس برای کاهش ریسک استفاده میشود. در صورتی که قیمت به حد ضرر برسد، معامله به صورت خودکار بسته میشود تا جلوی ضررهای بیشتر گرفته شود.

Close:

قیمت بسته شدن کندل در بازار فارکس به عنوان “کلوز” شناخته میشود. کندلها یا شمعها در نمودارهای فارکس نمایانگر رفتار قیمت در یک بازهی زمانی مشخص هستند، و وقتی این بازه به پایان میرسد، قیمت نهایی اعلام شده و به آن “کلوز” میگویند. در واقع، کلوز نشاندهنده قیمت آخرین معاملهای است که در آن بازه زمانی انجام شده و نقطهای است که معاملگران و سرمایهگذاران برای تحلیل بازار از آن استفاده میکنند. اطلاع از قیمت کلوز برای تحلیل و پیشبینی جهت حرکتهای آیندهی بازار و تصمیمگیریهای معاملاتی از اهمیت بالایی برخوردار است.

EQUITY:

اکویتی” در بازار فارکس یعنی ارزش کلی از همه معاملاتی که یک معاملگر انجام داده، از جمله معاملات باز و بسته شده. به اصطلاح، این مبلغ نشون میده که معاملگر در حال حاضر چقدر پول داره که میتونه برای معاملات جدید استفاده کنه. از این ارزش برای اندازهگیری وضعیت مالی خود و مدیریت ریسک استفاده میشه. به طور مثال، اگه اکویتی منفی شد، به این معنیه که ممکنه معاملگر بیشتر از میزان سرمایهاش معامله کرده و در معرض خطر قرار گرفته. از طرف دیگه، اکویتی مثبت به معاملگر اطمینان میده که میتونه به سرمایه خود ادامه بده و معاملات بیشتری انجام بده.

Order price:

Order price در بازار فارکس به قیمتی اشاره داره که معاملهگر برای باز کردن یک معامله مشخص میکنه. به عبارت سادهتر، این قیمت نقطهای است که معاملهگر تصمیم میگیره معامله را شروع کنه. به عنوان مثال، اگر معاملهگر فکر کنه که قیمت ارز به بالا میره و میخواد یک معامله خرید باز کنه، order price میتونه قیمتی باشه که در حال حاضر در بازار وجود داره، یا ممکنه بخواد منتظر بمونه تا قیمت به یک نقطه خاص دلخواه برسه و بعداً معامله را شروع کنه. به طور کلی، order price اهمیت داره چون تعیین میکنه معاملهگر چه زمانی و با چه قیمتی میخواد وارد بازار بشه.

خط روند:

خط روند یا Trendline در بازارهای مالی یک اصطلاح است که به خطی اشاره دارد که توسط نقاط متعددی از قیمتها رسم میشود و اغلب به منظور شناسایی جهت حرکت قیمت استفاده میشود. این خطوط معمولاً از طریق اتصال قیمتهای قله ها یا حفره ها متوالی که در طول یک مدت زمان مشخص مشاهده شدهاند، رسم میشوند. هدف اصلی این خطوط، نشان دادن جهت عمدهٔ حرکت قیمت است؛ یعنی آیا بازار در حال صعود، نزول یا حتی تغییر جهت است. تحلیلهای فنی معمولاً از خطوط روند برای پیشبینی رفتارهای آینده قیمت استفاده میکنند.

Trend:

اصطلاح ” trend” در بازارهای مالی به تغییر جهت حرکت قیمتها میپردازد. به طور معمول، این تغییرات پس از یک مدت زمانی از حرکت مداوم به وقوع میپیوندند. ممکن است این تغییرات به صورت کوچک و موقت یا بزرگتر و دائمی باشند. به عبارت سادهتر، وقتی قیمتها از مسیر اصلیشان کوچکتر یا بزرگتر شوند، به این اصطلاح اشاره داریم. این تغییرات در ترندها مهم هستند، زیرا میتوانند نشاندهنده شروع یک روند جدید در بازار باشند.

مقایسه باینری آپشن و فارکس:

بازار فارکس و بازار باینری آپشن هر دو به عنوان بازارهای مالی محبوب شناخته میشوند، اما دارای تفاوتهای مهمی هستند.

فارکس: در بازار فارکس، معاملگران ارزهای مختلف را تجارت میدهند و سعی میکنند از تغییرات قیمت آنها سود ببرند. این بازار ۲۴ ساعته فعال است و بازه زمانی برای معاملات تعیین نشده است.

باینری آپشن: در بازار باینری آپشن، تاجران برای پیشبینی آیا قیمت یک دارایی (مثل ارز، سهام یا کالا) در زمانی مشخص به بالا یا پایین خواهد رفت، معامله میکنند. در این بازار، سود و ضرر به صورت ثابت مشخص میشود و تاجر باید به درستی پیشبینی کند که قیمت به کجا میرود..

اختلاف اصلی بین این دو بازار در نحوهی معامله و پرداخت سود و ضرر است. در حالی که در بازار فارکس تاجران معاملات را با استفاده از خرید و فروش مستقیم ارزها انجام میدهند، در بازار باینری آپشن، معاملهگران فقط پیشبینی میکنند که قیمت بالا یا پایین خواهد رفت و سپس بازی راه میاندازند.

اهمیت به روز ماندن در اخبار فارکس:

در بازار فارکس، بهروز بودن با اخبار و رویدادهای مرتبط با اقتصاد و سیاستهای کشورها و مناطق مختلف، اهمیت بسیاری دارد. این اخبار میتوانند تأثیر زیادی بر روند قیمتها و تغییرات در بازار داشته باشند. برای مثال، اعلام شاخصهای اقتصادی مثل نرخ بیکاری، تولید صنعتی، رشد اقتصادی و … میتواند به تصمیمگیریها و استراتژیهای معاملاتی تأثیر بسزایی بگذارد. همچنین، اعلام اخبار سیاسی، اقتصادی و جهانی میتواند نوسانات بزرگی در بازار فارکس ایجاد کند. بنابراین، داشتن دسترسی به اخبار بهروز و توانایی تجزیه و تحلیل آنها میتواند به معاملهگران کمک زیادی کند تا تصمیمات بهتری دربارهی معاملات خود بگیرند و ریسکهای احتمالی را کاهش دهند.

کارنامه معاملاتی:

کارنامه معاملاتی یا نامه اعمال تریدر در ارتباط با بازار فارکس، به یک سند یا گزارش اطلاعاتی اشاره دارد که نشان دهنده فعالیتها و عملکرد یک تاجر یا معاملهگر در بازار میباشد. این گزارش شامل جزئیاتی از معاملات انجام شده توسط معاملگر است، از جمله زمان و قیمت ورود به معاملات، اندازه معاملات، سود یا زیان حاصل از آنها و سایر جزئیات مربوط به معاملات است. کارنامه معاملاتی به معاملگران کمک میکند تا عملکرد خود را ارزیابی کنند، الگوهای معاملاتی خود را تجزیه و تحلیل کنند و از تجربیات خود برای بهبود عملکرد آیندهشان استفاده کنند.

معاملات بیش از حد در بازار فارکس:

معاملات بیش از حد در بازار فارکس ممکن است باعث افزایش ریسک و زیانهای بیشتر شود. وقوع این امر معمولاً به اندازهگیری درست و مدیریت مناسب ریسک برنمیگردد. وقتی که یک معاملگر به طور زیادی و بیرویه معامله میکند و موقعیتهای بیشتری را در بازار ایجاد میکند، این ممکن است به تصمیمگیریهای نادرست و اشتباهات منجر شود. علاوه بر این، این نوع از معاملات میتواند به بیثباتی مالی منجر شود و باعث افزایش استرس و فشار روانی برای معاملگر شود. بنابراین، مدیریت مناسب ریسک، توانایی کنترل انگیزههای احساسی و تعیین یک برنامه معقول و متعادل برای معاملات، از اهمیت بالایی برخوردار است تا معاملگربتواند موفقیت و پایداری در بازار فارکس را به دست آورد

شاخص Pmi

شاخص PMI یا Purchasing Managers’ Index یکی از مهمترین شاخصهای اقتصادی است که نشاندهنده فعالیت صنعتی یک کشور یا منطقه است. این شاخص با تجمیع دادههایی از مدیران خرید شرکتها، دربارهی فعالیت تولید، سفارشات، و اشتغال در بخش صنعت، اطلاعاتی مهم درباره روند اقتصادی ارائه میدهد. اگر شاخص PMI بالاتر از ۵۰ باشد، این نشاندهنده رشد فعالیت صنعتی است و اگر کمتر از ۵۰ باشد، این نشاندهنده کاهش فعالیت صنعتی است. این شاخص مورد توجه بسیاری از تاجران و سرمایهگذاران در بازارهای مالی است زیرا میتواند به پیشبینی تغییرات در نرخهای ارز، بازار سهام و سایر بازارهای مالی کمک کند.

شاخص GDP

شاخص GDP یا Gross Domestic Product به عنوان یکی از مهمترین شاخصهای اقتصادی، نشاندهنده ارزش کلی تمام کالاها و خدماتی است که در یک کشور یا منطقه در یک دوره زمانی مشخص تولید میشود. این شاخص نشاندهنده رشد و رکود اقتصادی، قدرت وضعیت اقتصادی کشور یا منطقه، و تغییرات در سطح زندگی جمعیت میباشد. افزایش GDP معمولاً به عنوان نشانهای از رشد اقتصادی و افزایش تولید و اشتغال مورد توجه است، در حالی که کاهش آن ممکن است نشاندهنده مشکلات اقتصادی مانند رکود باشد. به عنوان یکی از مهمترین شاخصهای اقتصادی، شاخص GDP برای تحلیل و پیشبینی روند بازارهای مالی و تصمیمگیریهای سرمایهگذاری بسیار اهمیت دارد.

چگونه بیش از سه اندیکاتور در تریدینگ ویو استفاده کنیم؟

در تریدینگ ویو، امکان استفاده از بیش از سه اندیکاتور وجود دارد که به شما کمک میکند تا روندهای بازار را بهتر تحلیل کنید و تصمیمات خود را با دقت بیشتری بگیرید. با استفاده از امکانات پیشرفته این پلتفرم، شما میتوانید اندیکاتورهای مختلفی را به چارت خود اضافه کنید، از جمله متحرک میانگین، اندیکاتورهای اشباع خرید و فروش، نرخ تغییر، و بسیاری دیگر. این امکان به شما اجازه میدهد تا الگوها و سیگنالهای مختلف بازار را به صورت همزمان مشاهده کنید و بهترین تصمیمات را در مورد ورود یا خروج از معاملات خود بگیرید. اما توجه داشته باشید که استفاده از زیادی اندیکاتور ممکن است باعث پیچیدگی و اشتباه در تحلیل بازار شود، بنابراین حتما باید به تعادل و انتخاب اندیکاتورهای مناسب توجه کنید

قرارداد CFD یا قرارداد ما به تفاوت:

قراردادهای CFD یا قراردادهای تفاوت، دو نوع معاملات مالی هستند که تفاوتهای مهمی دارند. قراردادهای CFD به شما اجازه میدهند که بر روی قیمتهای افتابهافتابی دارایی مانند ارزها، سهام، کالاها، و شاخصهای بورسی معامله کنید، بدون اینکه دارای آن دارایی شوید. به عبارت دیگر، شما فقط بر روی تفاوت قیمت خرید و فروش تمرکز میکنید و دارایی واقعی را خریداری نمیکنید. این نوع معاملات امکاناتی از قبیل رهنمودها، افزایش دهندهها و حتی محدودیتها را ارائه میدهند. از طرفی، قراردادهای تفاوت به شما اجازه میدهند تا معاملات مشابه را انجام دهید، اما با این تفاوت که شما دارایی را واقعاً خریداری میکنید و به مالکیت آن میرسید. این نوع معاملات ممکن است بیشترین تسهیلات را ارائه کند، اما نیاز به بیشترین سرمایهگذاری دارد

نوسانگیری در بازار بورس تهران:

نوسان گیری در بورس تهران معمولاً به استراتژی معاملاتی اشاره دارد که در آن، سهمها را در بازههای زمانی کوتاه خرید و فروش میکنند تا از نوسانات قیمت بهرهمند شوند. در این استراتژی، معمولاً سهمها به مدت کوتاهی (مثلاً چند ساعت یا روز) خریداری میشوند و سپس به زودی به فروش میرسند، بهطوریکه سود از تفاوت قیمت خرید و فروش به دست میآید. این استراتژی بیشتر بر روی تحلیلهای فنی و نمودارهای قیمتی تکیه دارد تا معاملهگران بتوانند لحظههای مناسبی را برای ورود و خروج از بازار انتخاب کنند. این روش معمولاً نیاز به توانایی تحلیل دقیق و تصمیمگیری سریع دارد تا معاملهگران بتوانند از نوسانات قیمت بهطور کارآمد بهره ببرند و سودآوری مناسبی داشته باشند.

بورس کالا یا Commodity exchang

بورس کالا یا Commodity Exchange، یک نوع بازار مالی است که برای معامله و تجارت کالاهای مختلف مانند فلزات، نفت، گندم، ذرت، قهوه و سایر کالاهای معدنی و کشاورزی استفاده میشود. در این بازار، معاملهگران میتوانند ارزش این کالاها را در آینده خرید و فروش کنند، بدون اینکه واقعاً مالک آن کالاها باشند. بورس کالاها به عنوان یک وسیله برای مدیریت ریسک، حفظ قیمتها و تسهیل تجارت بینالمللی کالاها عمل میکند. این بازارها عمدتاً در کشورهایی با صنایع معدنی و کشاورزی پررنگ توسعه مییابند و اهمیت زیادی در اقتصاد جهانی دارند.

برابری نرخ بهره IRP

IRP یا قانون نرخ بهره پاریتی بینالمللی، یک مفهوم در حوزه اقتصاد و مالی است که بیان میکند در مواقعی که اختلاف نرخ بهره بین دو کشور مختلف وارد میشود، اختلاف نرخ ارز میتواند باعث تنظیم نرخ بهره در بازارهای ارز شود تا شرایط بهاداری را در دو کشور تعادل بخشد. به عبارت دیگر، این اصل معتقد است که اگر دو کشور دارای نرخ بهره متفاوت باشند، ارزش ارز آن کشوری که نرخ بهره آن بیشتر است، باید در بازار جهانی کاهش یابد تا برآورد نرخ بهره متوازن شود. این مفهوم مهم برای پیشبینی جریان سرمایه بین کشورها و تاثیرات آن بر نرخ ارز استفاده میشود و در برنامهریزی سیاستهای پولی و مالی کشورها تأثیرگذار است

ترازنامه بانک مرکزی:

ترازنامه بانک مرکزی یک سند مالی است که مرکزیت مالی یک کشور، معمولاً بانک مرکزی، در آن نشان داده میشود. این سند شامل دو بخش اصلی است: داراییها و بدهیها. در بخش داراییها، داراییهای مختلفی که بانک مرکزی در اختیار دارد، نشان داده میشود، از جمله پول نقد، سکه و مشتقات آن، سپردهها در بانکهای خارجی و داراییهای دیگر. از سوی دیگر، بخش بدهیها شامل بدهیهای بانک مرکزی به داخلیها و خارجیها است، از جمله وامهایی که از داخلیها و خارجیها گرفته شده است. ترازنامه بانک مرکزی یک نمایش مفصل از وضعیت مالی کشور و مدیریت اعتباری آن است که برای اقتصاد داخلی و بینالمللی اهمیت دارد.

قرارداد های مالی:

قراردادهای مالی، توافقاتی هستند که دو یا چند طرف در آنها به تبادل داراییها، ارزها، سرمایه، یا حقوق دیگر مالی پرداخت میکنند. این تبادلات ممکن است شامل فروش و خرید داراییهای مالی مانند سهام، ارزهای خارجی، سرمایهگذاری در اوراق بهادار، یا مشتقات مالی مثل قراردادهای آتی، گزینههای خرید و فروش و غیره باشد. قراردادهای مالی میتوانند به عنوان ابزارهای مختلفی برای مدیریت ریسک، سرمایهگذاری، معاملات تجاری، یا حفظ ارزش پول مورد استفاده قرار بگیرند. این توافقات ممکن است در بورسهای مالی یا در مکاتبات خصوصی بین طرفین انجام شوند، و همواره نیازمند رعایت قوانین و مقررات مربوطه است.

سیاست های پولی انبساطی و انقباضی بانک مرکزی:

سیاست پولی انبساطی بانک مرکزی هنگامی اعمال میشود که بخواهد تحریک و ترویج فعالیتهای اقتصادی را افزایش دهد. در این حالت، بانک مرکزی اقداماتی انجام میدهد که منجر به افزایش پایدار نرخ رشد اقتصادی، اشتغال و تولید شود. این اقدامات معمولاً شامل کاهش نرخ بهره، افزایش پولی که در دسترس اقتصاد قرار دارد، و یا تسهیل در شرایط اعطای وامهای بانکی است. به طور متضاد، سیاست پولی انقباضی بانک مرکزی زمانی اجرا میشود که بخواهد فعالیتهای اقتصادی را کنترل کند و جلوی افزایش نوسانات ناپایداری مالی و تورم را بگیرد. در این حالت، بانک مرکزی اقداماتی مینماید که منجر به کاهش پایدار نرخ رشد اقتصادی و تورم شود، مثلاً افزایش نرخ بهره، کاهش میزان پول در گردش و محدودیت در شرایط اعطای وامهای بانکی میشود.

الگوی کندل مرد به دار آویخته:

“کندل مرد به دار اویخته” اصطلاحی است که در بازارهای مالی مورد استفاده قرار میگیرد و به یک الگوی نموداری اشاره دارد که در تحلیل فنی مورد استفاده قرار میگیرد. این الگو زمانی شکل میگیرد که قیمت بازار در یک بازه زمانی معین از ابتدای بازار تا انتهای آن کاهش مییابد اما در نهایت با ایجاد یک کندل قوی و بزرگ به بالا برمیگردد، به گونهای که انتهای آن در نزدیکی میانهی کندل قبلی قرار میگیرد و انتهای بالایی آن از انتهای بالایی کندل قبلی بالاتر است. این الگو معمولاً به عنوان نشانهای از تغییر جهت قیمت در بازار تلقی میشود و ممکن است به عنوان یک سیگنال خرید یا فروش در تحلیلهای فنی مورد استفاده قرار گیرد.

بیشتر بدانید: سیگنال فارکس طلا

مدرک CFTE چیست؟

مدرک CFTE یا “Certificate in Financial Technology and Innovation” یک برنامه آموزشی است که به شرکتکنندگان مهارتهای لازم برای فعالیت در صنعت فناوری مالی (FinTech) را آموزش میدهد. این مدرک به صورت بینالمللی توسط مؤسسه مالی و مالتا (Malta Financial Services Authority) ارائه میشود و بر اساس دورههای آموزشی و آزمونهایی که توسط این مؤسسه تعیین شده است، به شرکتکنندگان اخذ میشود. در طول دوره آموزشی CFTE، شرکتکنندگان با مفاهیم و تکنولوژیهای برتر مالی آشنا میشوند، از جمله تکنولوژیهای مبتنی بر بلاکچین، هوش مصنوعی، ابر، پرداختهای الکترونیکی و دیگر ابزارهای مالی مبتنی بر فناوری. این مدرک به فارغالتحصیلان این امکان را میدهد که در زمینه FinTech و نوآوریهای مالی به عنوان متخصصان واجد شرایط شناخته شوند و در صنعت مالی بینالمللی به عنوان رهبران و تصمیمگیران موثر شرکت کنند.

تحلیل بیت کوین و شروع سال نو چینی:

شروع سال نو چینی، یا جشنواره بهاری چینی که به نام لونار نیو یر شناخته میشود، یکی از مهمترین رویدادهای فرهنگی و مذهبی در فرهنگ چین است که با آغاز فصل بهار در تقویم سنتی چینی همراه است. این جشنواره در تاریخ چینی یکی از پراهمیتترین و مورد احترامترین رویدادها است و به عنوان نمادی از شروع مجدد، شادی و پیروزی در فراگیری دیده میشود. از سوی دیگر، بیتکوین، پیشتاز بین ارزهای دیجیتال، در اوایل سال جدید با رشد قابل توجهی مواجه شده است. این ارز دیجیتال به دلیل افزایش علاقهمندی سرمایهگذاران، اعترافات برخی بانکها و شرکتها و همچنین آغاز سال جدید، شاهد افزایش قیمت قابل توجهی بوده است. این روند نشان دهنده اعتماد بیشتر سرمایهگذاران به این ارز دیجیتال و موفقیتهایی که در سال گذشته کسب کرده است، میباشد.

سرمایه گذار تدافعی:

سرمایهگذاری تدافعی یک استراتژی سرمایهگذاری است که در آن سرمایهگذاران سعی میکنند در مقابل ریسکهای مختلف و نوسانات بازار از سرمایه خود محافظت کنند. در این رویکرد، سرمایهگذاران به جای تمرکز بر روی سوددهی بالا، به دنبال حفظ سرمایه خود هستند. به عبارت دیگر، آنها تمایل دارند به سرمایهگذاری در داراییهایی که در شرایط نوسانی بازار به عنوان پناهگاه امن محسوب میشوند، مانند سهام بزرگ، اوراق قرضه دولتی، طلا و سایر ابزارهای مالی با پایداری بالا و کمترین ریسک اقتصادی. این استراتژی بیشتر برای سرمایهگذارانی که به دنبال حفظ سرمایه و کاهش ریسک هستند، مناسب است و در مقابل تغییرات ناگهانی و نوسانات بازار میتواند مقاومت نشان دهد.

انواع اندیکاتورها:

تنوع اندیکاتورها در تحلیل تکنیکال مربوط به استفاده از مجموعهای از ابزارها و شاخصها برای ارزیابی و پیشبینی رفتار بازار است. این اندیکاتورها میتوانند شامل معیارهای قیمتی مانند میانگین متحرک، نقطه پیوت، و باندهای بولینگر، یا معیارهای حجمی مانند قدرت نسبی و تراز حجم باشند. همچنین، اندیکاتورهای مبتنی بر روند بازار، مانند قوت نسبی و همگرایی و واگرایی میتوانند نیز استفاده شوند. تنوع در استفاده از این اندیکاتورها به سرمایهگذار امکان میدهد تا با توجه به شرایط خاص بازار و استراتژی معاملاتی خود، ابزارهای مناسب را برای تحلیل بازار انتخاب کند و تصمیمات بهتری را بگیرد. از آنجا که هر اندیکاتور دارای ویژگیها و مزایای خاص خود است، استفاده از انواع اندیکاتورها میتواند به دقت و قدرت تحلیلی سرمایهگذار کمک کند و امکان ارزیابی گستردهتری از بازار را فراهم آورد.

شاخص ترس و طمع:

شاخص ترس و طمع، یک نوع شاخص تحلیلی است که برای اندازهگیری احتمالی وضعیت روانی بازار استفاده میشود. این شاخص براساس تحلیل رفتاری سرمایهگذاران و تراز تقاضا و عرضه در بازار شکل میگیرد. وقتی که سرمایهگذاران به طور فزایندهای بیشتر از حد انتظار به بازار خریداری میکنند و احساس طمع میکنند، شاخص ترس و طمع به سمت بالا حرکت میکند، که ممکن است نشاندهنده افزایش ریسک در بازار باشد. به همین ترتیب، وقتی که ترس در بازار بیشتر از حد معمول ظاهر میشود و سرمایهگذاران به فروشهای زیادی روی میدهند، شاخص ترس و طمع به سمت پایین حرکت میکند، که این میتواند نشانگر یک بازار خریداری مناسب با قیمتهای پایینتر باشد. در اصل، شاخص ترس و طمع میتواند به سرمایهگذاران کمک کند تا از وضعیت روانی بازار آگاه شوند و تصمیمات سرمایهگذاری خود را بهتر درک کنند.

کسب درآمد دلاری در ایران:

کسب درآمد دلاری در ایران میتواند از طریق فعالیتهای مختلفی انجام شود. به عنوان مثال، در بازار فارکس، شما میتوانید به عنوان یک معاملهگر فعالیت کنید و با معامله در بازار ارزهای بینالمللی، از تغییرات نرخ ارز برای کسب سود بهرهمند شوید. همچنین، در بازار ارزدیجیتال، شما میتوانید به خرید و فروش ارزهای دیجیتالی مانند بیتکوین و اتریوم بپردازید و از تغییرات نرخ آنها سودآوری کنید. همچنین، ایجاد یک کانال یوتیوب و اشتراکگذاری محتواهای مرتبط با موضوعات مالی، بازار فارکس و ارزهای دیجیتال میتواند منجر به کسب درآمد از تبلیغات و بازاریابی شود و از طریق این رسانه، به عنوان یک منبع پایدار درآمد دلاری در ایران عمل کند بطور دیگر، کسب درآمد دلاری در ایران میتواند از طریق سایر فعالیتهای مانند مشارکت در پروژههای بینالمللی، ارائه خدمات آنلاین مانند طراحی وبسایت، نوشتن مقالات تخصصی، ترجمه، ویدئوسازی، مشاوره آموزشی، فروش محصولات دیجیتالی مانند ایجاد دورههای آموزشی آنلاین و فروش کتابها و راهنماهای دیجیتال، فعالیت در بازاریابی و فروش محصولات و خدمات آموزشی، مشارکت در برنامههای برندینگ و ساختن وبلاگهای تخصصی و … باشد. این راهکارها نیز میتوانند به عنوان منابعی دیگر برای کسب درآمد دلاری در ایران عمل کنند و برای افرادی که به دنبال ایجاد یک منبع درآمد پایدار و مستقل هستند، گزینههای مناسبی باشند.

تابلوخوانی:

تابلوخوانی یا وبسایت TSETMC، به عنوان سامانه مرکزی بازارهای مالی ایران، یکی از مهمترین و رسمیترین منابع اطلاعاتی درباره بازار سرمایه و بورس اوراق بهادار ایران است. این سایت توسط شرکت سامانههای مالی تهران (TSE) اداره میشود و به سرمایهگذاران و علاقمندان اطلاعات مربوط به نمادها، قیمتها، حجم معاملات، اخبار و رویدادهای مرتبط با بازار سرمایه را ارائه میدهد. از این سایت میتوان برای دسترسی به اطلاعات در زمینههای مختلف از جمله تحلیل تکنیکال، اخبار اقتصادی، اطلاعات مالی شرکتها و تحلیلهای مختلف در بازار سرمایه استفاده کرد. به عنوان یک منبع قابل اعتماد، TSETMC میتواند به سرمایهگذاران و متخصصان اقتصادی کمک کند تا تصمیمات بهتری در خصوص سرمایهگذاری و معامله در بازار سرمایه بگیرند.

ایردراپ Airdrop

ایردراپ یک روش تبلیغاتی است که در آن شرکتها و پروژههای مختلف ارز دیجیتال (Cryptocurrency) به صورت رایگان توکنهای خود را به افرادی که شرایط خاصی را انجام دهند، اهداء میکنند. این شرایط ممکن است انجام وظایف ساده مانند ثبتنام در وبسایت، دنبال کردن رسمی شبکههای اجتماعی، یا حتی دعوت دوستان باشد. هدف اصلی از ایردراپ، ترویج ارز دیجیتال مربوطه و جلب توجه بیشتر به پروژههای مرتبط با آن است. این روش به شرکتها کمک میکند تا جامعههای بزرگی را به دور خود جمع کنند و همچنین به کاربران امکان میدهد تا به صورت رایگان به ارزهای دیجیتال دسترسی پیدا کنند. اما باید توجه داشت که در بعضی موارد، این ارزهای ایردراپ ارزش معناداری ندارند و ممکن است بعداً از ارزش خود از دست بدهند.

روانشناسی تغییرات قیمت:

در روانشناسی تغییرات قیمت، دیدگاههای مختلفی وجود دارد که به تحلیل رفتار بازار و تصمیمگیری سرمایهگذاران میپردازند. از جمله این دیدگاهها، نظریه رفتاری که به اعتقاد میآید که قیمتها تحت تأثیر رفتار و انگیزههای انسانی، احساسات، و رویدادهای روانی قرار میگیرند. مطالعات نشان داده است که عواملی مانند انتظارات، اعتقادات، و تجربیات گذشته افراد در تصمیمگیریهایشان در بازار سهمی بسیار تأثیرگذار هستند. بر اساس این دیدگاه، روانشناسان سعی دارند با تحلیل رفتارهای معاملهگران و نوسانات روانی بازار، الگوهای مشخصی را در تغییرات قیمتها شناسایی کنند.

تبدیل وب مانی به تتر: