در این مقاله نسبت های فعالیت یا کارآیی را مورد بررسی قرار خواهیم داد. نسبت های فعالیت ابزار برای سنجش کاربرد دارایی های شرکت ها استفاده می شود که در ادامه این مقاله به انواع این نسبت ها اشاره خواهیم کرد.

نسبت فعالیت یا کارآیی Activity Ratio چیست؟

نسبت فعالیت یا کارآیی Activity Ratio در حوزه مالی به میزان استفاده موثر از داراییها و منابع شرکت ها در فعالیتهای عملیاتی می پردازد. این نسبتها نشان دهنده این است که چقدر شرکت توانایی بهرهگیری از داراییها و منابع موجود برای تولید فروش، سودآوری، و خدمات به مشتریان خود جهت کسب درآمد دلاری را دارد. نسبت فعالیت در بازارهای مالی به تناسب بین حجم معاملات و نوسانات قیمت می پردازد. این نسبت فعالیت معامله گران و سرمایهگذاران در بازار را نشان می دهد. نسبت فعالیت معمولا با استفاده از حجم معاملات به عنوان یک سهم از کل حجم بازار یا نسبت حجم به بازار بررسی میشود این مورد باید از معاملات بلوکی کاملا جدا کنیم . اگر نسبت فعالیت بالا باشد، نشاندهنده افزایش فعالیت معامله گران، افزایش نوسانات قیمت و حتی افزایش شدت بازار است. از طرفی دیگر اگر نسبت فعالیت پایین باشد به نوسانات کمتر و بازار آرامتر اشاره می کند. یکی از مشهورترین و پردرآمدترین بازارهای مالی؛ فارکس است که پیشنهاد می کنیم برای رسیدن به درآمد از این طریق ابتدا دانش خود را بالا برده و آموزش فارکس و همچنین نحوه دریافت سیگنال فارکس طلا را به صورت کامل کسب کنید.

بررسی نسبت فعالیت میتواند برای درک بهتر و پیشبینی تغییرات در بازارهای مالی مفید واقع شود. این بررسی ها ممکن است به معامله گران و سرمایهگذاران کمک کند تا ریسک و فرصتهای بازار را بهتر درک کنند و بتوانند از برنامه معاملاتی بهتری استفاده کنند. در تحلیل فنی بازارهای مالی، نسبت های فعالیت میتوانند به روش های مختلف بررسی شود. برخی از نسبت های فعالیت عبارتند از:

نسبت فعالیت به حجم Activity Ratio:

نسبت فعالیت به حجم بیانگر تعداد معاملات انجام شده در یک بازه زمانی و تایم فریم خاص به حجم کل معاملات است. نسبت فعالیت به حجم بیانگر این است که چه مقدار از فعالیت بازار توسط تعداد معدودی از معاملات انجام شده است.

نسبت فعالیت به بازار Turnover Ratio:

نسبت فعالیت به بازار بیانگر تعداد معاملات انجام شده در یک بازه زمانی به ارزش بازار (ارزش بازار = قیمت هر واحد سهم ضربدر تعداد کل سهام) است. نسبت فعالیت به بازار ممکن است بیانگر این باشد که چه مقدار از ارزش بازار بهطور متوسط در یک بازه زمانی خاص معامله شده است.

نسبت فعالیت به بازده Efficiency Ratio :

نسبت فعالیت به بازده بیانگر این باشد که چقدر از حجم معاملات به بازده سرمایهگذاری منجر شده است. نسبت فعالیت به بازده میتواند بررسی کند که آیا فعالیت معاملاتی به بازدهی قابل قبولی منجر شده است یا خیر.

نسبت گردش حسابهای دریافتنی Accounts Receivable Turnover Ratio:

نسبت گردش حسابهای دریافتنی نشاندهنده سرعت جذب و وصول مطالبات خود از مشتریان است. نحوه محاسبه این نسبت بصورت زیر می باشد.

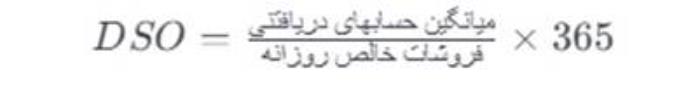

نسبت دوره وصول مطالبات Accounts Receivable Turnover Ratio:

نسبت دوره وصول مطالبات یکی از نسبتهای مالی است که بیانگر کارایی شرکت در جذب و وصول مطالبات خود از مشتریان است. این نسبت نشان میدهد چند بار در یک دوره مالی شرکت موفق به جذب و وصول مطالبات از مشتریان خود شده است.

برای محاسبه نسبت دوره وصول مطالبات از فرمول زیر استفاده می شود.

فروشات خالص Net Sales: مجموع فروشات شرکت کاسته از میزان مرتبط با برگشت فروشات و کسورات مالیات بر ارزش افزوده.

میانگین مطالبات دریافتنی Average Accounts Receivable: میانگین مقدار پولی که مشتریان به شرکت در یک دوره زمانی خاص بدهکار هستند. معمولا از میانگین دوره جاری و دوره گذشته استفاده میشود.

نسبت دوره وصول مطالبات بیانگر این است که چقدر شرکت موفق به جذب و وصول مطالبات خود از مشتریان خود شده است. نسبت بالا نبیانگر کارایی بیشتر در مدیریت مطالبات و وصول حسابها است، در حالی که نسبت پایین ممکن است بیانگر مشکلات در وصول مطالبات و کاهش کارایی باشد.

نسبت دوره وصول مطالبات میتواند برای تجزیه و تحلیل عملکرد مالی و عملیاتی شرکت، ارزیابی سیاستهای اعتباری، و تصمیمگیری در زمینه مدیریت و روانشناسی معامله گری و همینطور روانشناسی قیمت گذاری مطالبات مشتریان مورد استفاده قرار گیرد.

نسبت گردش سرمایه:

نسبت گردش سرمایه یکی از انواع نسبتهای مالی است که بیانگر فعالیت های مالی یک شرکت در مقایسه با حجم سرمایهاش میباشد. نسبت گردش سرمایه به طور ویژه در تجزیه و تحلیل ترکیب سرمایه و نحوه استفاده از آن در فعالیتهای عملیاتی شرکت مورد استفاده قرار میگیرد. برای محاسبه نسبت گردش سرمایه از فرمول زیر استفاده می شود.

درآمد کل Total Revenue: مجموع درآمدهای کسب وکار از فروش کالاها و خدمات، حاصل از فعالیتهای عملیاتی، مالی و سایر فعالیتها شرکت است.

میانگین سرمایه کل Average Total Assets: میانگین مقدار سرمایه کل شرکت در یک دوره زمانی خاص است. معمولا از میانگین دوره جاری و دوره گذشته استفاده میشود.

نسبت گردش سرمایه بیانگر این است که چه مقدار از درآمد کل شرکت نسبت به متوسط سرمایه کل شرکت آورده شده است. نسبت گردش سرمایه بالا بیانگر این است که شرکت با کمترین میزان سرمایه بهترین عملکرد را دارد و موفقیت زیادی در کارایی سرمایه ایجاد کرده است.

نسبت گردش دارایی ثابت:

نسبت گردش دارایی ثابت یکی از نسبتهای مالی است که بیانگر این است شرکت حداکثر چند بار توانسته است داراییهای ثابت خود را به فروش برساند یا نشانگر کارایی استفاده از داراییهای ثابت در فعالیتهای عملیاتی شرکت میباشد.

برای محاسبه نسبت گردش دارایی ثابت از فرمول زیر استفاده می شود.

فروشات خالص Net Sales: مجموع فروشات شرکت کاسته از میزان مرتبط با برگشت فروشات و کسورات مالیات بر ارزش افزوده.

میانگین داراییهای ثابت Average Fixed Assets: میانگین مقدار داراییهای ثابت شرکت در یک دوره زمانی خاص است. معمولا از میانگین دوره جاری و دوره گذشته استفاده میشود.

نسبت گردش دارایی ثابت بیانگر این است که به ازای هر واحد از داراییهای ثابت شرکت، چه مقدار فروشات حاصل شده است. اگر نسبت گردش دارایی ثابت بالا باشد، بیانگر کارایی بیشتر در استفاده از داراییهای ثابت و بهبود کارایی در فعالیتهای تولید و فروش است.

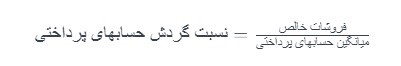

نسبت گردش حسابهای پرداختی Accounts Payable Turnover Ratio:

نسبت گردش حسابهای پرداختی یک نسبت مالی است که بیانگر کارایی یک شرکت در پرداخت بدهیها و حسابهای پرداختی به تامینکنندگان و اطلاعات مالی مربوط به این پرداختها است. نسبت گردش حسابهای پرداختی بیانگر این است چند بار یک شرکت در یک دوره مالی موفق به پرداخت بدهیها و حسابهای پرداختی به تامینکنندگان خود شده است. برای محاسبه نسبت گردش حسابهای پرداختی از فرمول زیر بهره می برند.

فروشات خالص Net Sales: مجموع فروشات شرکت کاسته از میزان مرتبط با برگشت فروشات و کسورات مالیات بر ارزش افزوده.

میانگین حسابهای پرداختی Average Accounts Payable: میانگین مقدار پولی که شرکت به تامینکنندگان خود بدهکار است در یک دوره زمانی. معمولاً از میانگین دوره جاری و دوره گذشته استفاده میشود.

نسبت گردش حسابهای پرداختی نشاندهنده کارایی در مدیریت بدهیها و حسابهای پرداختی است. نسبت بالا نشاندهنده این است که شرکت توانسته است بدهیها را به تامینکنندگان خود بسرعت و با کارایی پرداخت کند. از سوی دیگر، نسبت پایین ممکن است نشاندهنده مسائل در مدیریت بدهیها و تاخیر در پرداخت حسابهای پرداختی باشد.

نتیجه گیری:

بررسی نسبت فعالیت میتواند برای درک بهتر و پیشبینی تغییرات در بازارهای مالی مفید واقع شود. این بررسی ها ممکن است به معامله گران و سرمایهگذاران کمک کند تا فرصتهای بازار و مدیریت ریسک در فارکس را بهتر درک کنند.

سوالات متداول:

- نسبت سود خالص به فروش چیست؟

نسبت سود خالص به فروش بیانگردرصد سود خالصی است که از فروشات بدست آمده است و به عنوان یک شاخص از پرهیز و کارایی شرکت در مدیریت هزینهها مورد استفاده قرار میگیرد.

- چگونه نسبت حاشیه سود ناخالص محاسبه میشود؟

نسبت حاشیه سود ناخالص برابر با درصدی از فروشات است که به عنوان سود ناخالص باقی میماند و بیانگر سودآوری عملیات اصلی شرکت است.

- نسبت حاشیه سود خالص چه اطلاعاتی میدهد؟

نسبت حاشیه سود خالص بیانگر درصد سود خالصی است که بر اساس فروشات تولید شده است و نقطه شروع برای ارزیابی عملکرد مالی شرکت است.

- نسبت گردش دارایی به چه معناست؟

نسبت گردش دارایی بیانگر چند بار در یک دوره مالی شرکت توانسته است داراییهای خود را به فروش تبدیل کند و به عنوان شاخصی از کارایی در مدیریت داراییها مورد استفاده قرار میگیرد.

- نسبت حاشیه سود عملیاتی چگونه محاسبه میشود؟

نسبت حاشیه سود عملیاتی بیانگر درصد سود عملیاتی ناخالص به فروشات است و بیانگر بهره وری عملیاتی شرکت است.

- اگر نسبت بدهی به حقوق صاحبان سهام افزایش یابد بیانگر چه چیزی است؟

افزایش نسبت بدهی به حقوق صاحبان سهام بیانگر این است که شرکت در فعالیتهای اقتراضی فعال است و ممکن است به دنبال تامین منابع مالی برای سرمایهگذاری یا رفع نقدینگی باشد.

- نسبت گردش سرمایه چه اطلاعاتی ارائه می کند؟

نسبت گردش سرمایه بیانگر تعداد بارهایی است که سرمایه شرکت در یک دوره مالی توانسته است فعال شود و به عنوان یک معیار از بهره وری در استفاده از سرمایه مورد استفاده قرار میگیرد.

نظرات کاربران